Kẻ nắm thông tin là “vua” trên thị trường chứng khoán?

Những ngày chân ướt chân ráo bước vào thế giới tài chính, tôi được một đàn anh chỉ dạy rằng: “Ở đây thì thông tin là vua, chú phải có nguồn tin riêng để sở hữu cái lợi thế mà còn mua bán". Nhưng qua thời gian, tôi nhận ra rằng câu nói đó vẫn chưa phản ánh hết mọi điều.

Tại sao thông tin chưa phải là tất cả?

Giá trị của một thông tin trên thị trường chứng khoán, ngoài việc bắt nguồn từ nội tại chính nó, còn mang tính tương đối tùy vào đặc điểm của đối tượng nhận được thông tin. Tức là cùng một thông tin nhưng giá trị đối với mỗi người sẽ khác nhau.

Nếu bạn giao dịch ngắn hạn thì bạn sẽ phải phản ứng thật nhanh với thông tin. Và quan trọng nhất, bạn phải dự đoán đúng số đông sẽ phản ứng thế nào với thông tin đó nhằm ra quyết định mua bán.

Trường hợp với những nhà đầu tư dài hạn thì sẽ khác. Họ không nhất thiết phải phản ứng tức thì với một thông tin bất kỳ (đương nhiên luôn có các ngoại lệ). Thay vào đó, nhóm này tập trung vào việc tìm hiểu, phân tích mẩu thông tin rồi đặt nó vào một bức tranh lớn hơn (về doanh nghiệp, về ngành,…). Hoạt động này nhằm đong đếm tốt nhất có thể những ý nghĩa đằng sau một thông tin mới, trước khi ra các quyết định giao dịch.

Bạn đọc được một mẩu tin trên báo, bạn ra cửa hàng mua sản phẩm của một doanh nghiệp niêm yết, hay có lẽ bạn nghe được một câu chuyện từ ai đó trong bữa tiệc,... tất cả đều là những thông tin có ích. Nhưng đừng nhầm lẫn giữa việc có được lợi thế với sự chắc chắn, một mẩu thông tin luôn chỉ là một phần trong các quyết định đầu tư.

Người đàn anh của tôi thực sự đã nói đúng, nhưng đấy là xét trong trường hợp anh là một môi giới chứng khoán và cũng là một nhà giao dịch (chứ không phải một nhà đầu tư). Có được nguồn tin càng sớm càng tốt sẽ mang lại lợi thế rất lớn cho anh so với những nhà giao dịch khác.

Nhưng thông tin vẫn là thứ quan trọng

Có một người bạn thuần phân tích kỹ thuật bảo: “Tôi chỉ cần biết giá và khối lượng là đủ.”

Nhưng có thật thế không, khi giá và khối lượng cũng chỉ là kết quả từ những hành động của người tham gia thị trường. Còn điều gì đã thôi thúc họ nhấn nút, có phải cũng chỉ là những con số giá, khối lượng khác của quá khứ?

Nếu một loạt các giao dịch bắt nguồn từ quan sát các giao dịch trước đó, và trong số các giao dịch trước tồn tại các giao dịch không xuất hiện vì lý do kỹ thuật thì đâu sẽ là cái khởi nguồn hợp lý? Đó chính là những giao dịch được thực hiện từ việc có được thông tin (lời đồn, kết quả kinh doanh công bố, các bài phân tích, lời nói của vị lãnh đạo,…).

Anh bạn tôi tin rằng chỉ cần dùng phần hệ quả của quá khứ là có thể dự đoán tương lai. Từ ngày bước chân vào thị trường đến nay, anh vẫn lỗ.

Kiếm lợi từ thông tin

Có một niềm tin rằng thị giá cổ phiếu luôn phản ánh đầy đủ và chính xác tất cả thông tin. Nhưng điều này nghe thật sai lầm, vì nếu đúng là như thế thì điều tốt nhất mọi người nên làm là đầu tư vào một quỹ ETF chứ không phải là cố gắng kiếm những mức lợi nhuận vượt thị trường.

Đương nhiên mọi thông tin đều tác động ít nhiều lên giá cổ phiếu, nhưng nó quá khó (nếu không muốn nói là không thể) để phản ánh chính xác ngay tại thời điểm thông tin được biết đến. Hai lý do chủ yếu là: Sự khác biệt trong khả năng tiếp cận thông tin; chênh lệch về hiểu biết cũng như khả năng phân tích.

Thông tin phản ánh hiệu quả lên giá cổ phiếu có lẽ chỉ ở khía cạnh tốc độ, tức là cứ có thông tin thì sẽ có tác động lên giá cổ phiếu. Còn về khía cạnh phản ánh chính xác tất cả những ý nghĩa đằng sau thì đương nhiên không được như vậy. Việc xử lý thông tin trong thời gian ngắn là không dễ dàng ngay cả với người hiểu biết về vấn đề đó nhất, liệu có hợp lý khi hy vọng những nhà đầu tư cá nhân (những người chiếm số đông tại thị trường chứng khoán Việt Nam) có thể phản ứng một cách hiệu quả về mặt tốc độ lẫn chính xác? Ở đây thậm chí chưa cần xét đến yếu tố tâm lý.

Có ý kiến cho rằng chất sẽ được bù lại bằng số lượng, tức cái phản ánh lên giá cổ phiếu là ý kiến của số đông và do đó là đúng. Điều này làm người viết nhớ lại câu nói nổi tiếng của nhà đầu tư vĩ đại Benjamin Graham (tác giả sách Phân tích chứng khoán và Nhà đầu tư thông minh, đồng thời là thầy của Warren Buffett): “Trong ngắn hạn thị trường là cái máy biểu quyết, còn trong dài hạn thị trường sẽ là cái cân.”

Với việc chênh lệch trong khả năng tiếp cận và xử lý thông tin, luôn có những người kiếm được lợi từ việc khai thác những điều này. Một thông tin quan trọng nghe được từ những người trong cuộc tại doanh nghiệp có thể là một cơ hội để bạn giao dịch kiếm lời, hay thậm chí là ngay cả những thông tin vốn đã công bố ra thị trường.

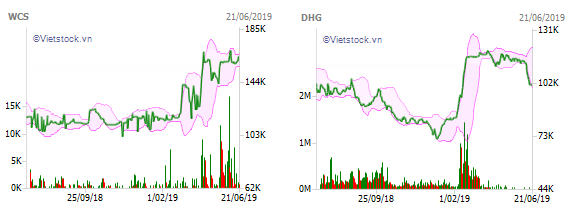

Lấy trường hợp 2 cổ phiếu của CTCP Dược Hậu Giang (HOSE: DHG) và CTCP Bến xe Miền Tây (HNX: WCS) để xem xét.

Cổ phiếu DHG bắt đầu tăng mạnh từ đầu năm 2019 mà không rõ nguyên do. Đương nhiên có nhiều lời đồn đoán lúc bấy giờ, nhưng chẳng ai (số đông người tham gia thị trường) có thể chắc chắn thông tin nào là chính xác. DHG tăng giá gần 70% chỉ trong vòng 3 tháng và dừng ở mức giá tiệm cận 120,000 đồng/cp. Ngay sau đó, thông tin hãng dược Nhật Bản - Taisho muốn thâu tóm DHG được công bố, và mức giá chào mua đúng bằng 120,000 đồng/cp. Thật trùng hợp!

Với WCS thì câu chuyện thú vị hơn đôi chút. Cổ phiếu này bắt đầu tăng mạnh sau khi thông tin cổ tức khủng được công bố. Tuy nhiên vì là cổ phiếu ít được thị trường chú ý, nên không phải bất kỳ nhà đầu tư nào cũng đều nắm được thông tin cổ tức dù đã có từ lâu. Sau này, khi tin tức tạm ứng cổ tức (vốn chẳng có gì bất ngờ) được công bố, thì lại kích hoạt thêm một đợt tăng giá cổ phiếu tiếp theo. Với những nhà giao dịch đã nắm rõ thông tin, thật dễ dàng để họ biết rằng sau cuộc họp ĐHĐCĐ thường niên thì doanh nghiệp thông thường sẽ công bố luôn thời gian cho việc chi trả các đợt cổ tức.

|

Diễn biến thị giá cổ phiếu WCS và DHG

Nguồn: VietstockFinance

|

Né khỏi bàn cược bất lợi

- Thế một nhà đầu tư cá nhân bình thường làm sao có thể thắng được những cá nhân luôn có tin mật?

Cách tốt nhất là đừng “cược chung một bàn” với những cá nhân đó. Nếu bạn chỉ tập trung vào thị trường, lùng sục tin tức rồi mua bán theo nó thì tức là bạn đã chấp nhận tham gia một cuộc chơi mà mình ở thế bất lợi (nếu bạn không có nguồn tin mật). Có một câu nói: “Nếu tham gia chơi bạc mà sau 30 phút bạn vẫn không xác định được ai là thằng khờ thì đó chính là bạn.”

Vậy làm sao để tránh điều đó? Đơn giản thôi, hãy đầu tư với định hướng tập trung vào những yếu tố nền tảng của doanh nghiệp, chứ không phải mải miết chạy theo giá cổ phiếu. Suy nghĩ như người chủ doanh nghiệp, bạn sẽ hiểu rằng cái cốt lõi nhất vẫn là khả năng kiếm lời của công ty, và một mẩu thông tin thường cũng chỉ là một phần trong bức tranh lớn hơn. Nếu bạn đầu tư (chứ không phải mua đi bán lại) thì hãy bỏ qua những biến động ngắn hạn của giá cổ phiếu và tập trung vào viễn cảnh hoạt động của doanh nghiệp.

Nói thì thật dễ dàng, nhưng thôi thúc giao dịch trong mỗi người tham gia thị trường là rất lớn. Trước bảng điện xanh đỏ chớp tắt liên hồi, số đông luôn bị thúc đẩy phải đặt cược liên tục và cảm giác đó thật hứng khởi. Những lúc thua lỗ (phần lớn trường hợp), bạn tự hứa sẽ thay đổi nhưng không may là đa phần người tham gia thị trường chứng khoán lại có trí nhớ rất kém.

Thừa Vân

FILI

Link nội dung: https://thuongtruong24h.vn/ke-nam-thong-tin-la-vua-tren-thi-truong-chung-khoan-a97917.html