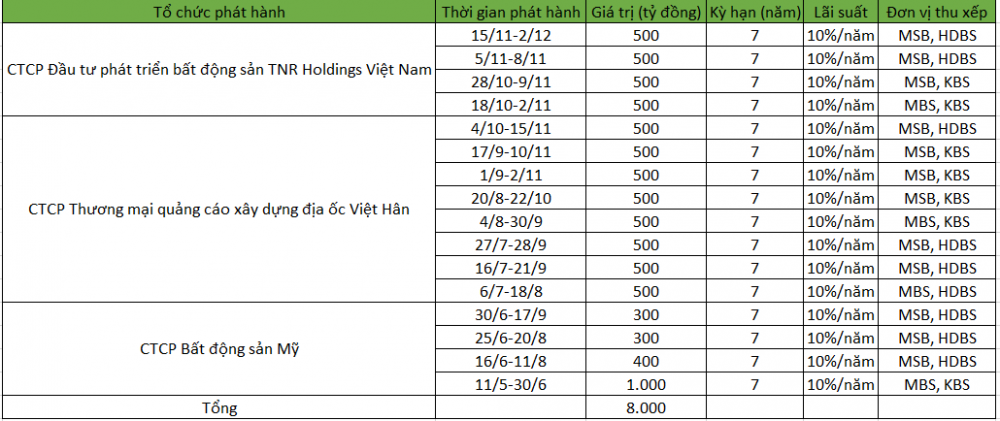

CTCP Đầu tư phát triển bất động sản TNR Holdings Việt Nam trong khoảng thời gian từ 15/11-2/12 đã huy động thành công 500 tỷ đồng từ phát hành trái phiếu. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Lãi suất cố định 10%/năm, kỳ hạn 7 năm.

Mục đích của lô trái phiếu nhằm tăng quy mô vốn hoạt động, cơ cấu lại các khoản nợ và thực hiện đầu tư vào các dự án bất động sản của doanh nghiệp. Một tổ chức đầu tư trong nước đã mua trọn lô trái phiếu này của TNR dưới sự thu xếp của CTCP Chứng khoán HDB (HDBS) và Ngân hàng TMCP hàng hải Việt Nam (MSB).

Trước đó trong giai đoạn 18/10-8/11/2021, TNR Holdings cũng đã phát hành 3 lô trái phiếu có tổng giá trị 1.500 tỷ đồng. Các lô trái phiếu này đều có kỳ hạn 7 năm và đáo hạn vào năm 2028 với cùng mục đích và đều không có tài sản đảm bảo.

Với cùng một “motif”: Không tài sản đảm bảo, kỳ hạn 7 năm, thu xếp bởi MSB, HDBS/KBS, hai pháp nhân khác cùng nhóm cũng đã mạnh tay huy động vốn qua kênh trái phiếu là CTCP Bất động sản Mỹ (4 lô trái phiếu tổng giá trị 2.000 tỷ đồng); CTCP Thương mại - Quảng cáo - Xây dựng Việt Hân (8 lô trái phiếu có tổng giá trị 4.000 tỷ đồng). Điều này đưa nhóm TNR trở thành tay chơi tích cực nhất trên thị trường trái phiếu trong quãng thời gian cuối năm với tổng giá trị huy động lên đến 8.000 tỷ đồng.

Động thái phát hành với khối lượng lớn trên diễn ra trong bối cảnh các quy định quản lý trái phiếu doanh nghiệp đang được siết chặt, trước hiện tượng trái phiếu doanh nghiệp tăng nóng, tỷ lệ trái phiếu bất động sản, không có tài sản đảm bảo ở mức cao, gây rủi ro lớn cho thị trường.

Gần đây nhất, ngày 10/11, Ngân hàng Nhà nước đã ban hành Thông tư 16 (có hiệu lực từ ngày 15/1/2022) quy định tổ chức tín dụng sẽ không được mua trái phiếu doanh nghiệp trong trường hợp trái phiếu doanh nghiệp phát hành với mục đích để tái cơ cấu nợ; góp vốn/mua cổ phần tại các doanh nghiệp khác...

Đến ngày 3/12, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết trong thời gian qua, việc phát hành TPDN, đặc biệt là phát hành TPDN không có tài sản đảm bảo của một số doanh nghiệp, tổ chức phát hành có dấu hiệu tăng nhanh và nóng, tiềm ẩn nguy cơ gây hậu quả cho nền kinh tế.

Trong số các TPDN phát hành riêng lẻ các tháng đầu năm 2021, TPDN có tài sản đảm bảo chiếm 50,9% còn trái phiếu không có tài sản đảm bảo chiếm 49,1%.

Do vậy, Bộ Tài chính yêu cầu Ủy ban Chứng khoán nhà nước đẩy mạnh công tác thanh tra, kiểm tra, đồng thời tiến hành xử phạt nghiêm, công bố rộng rãi trên phương tiện thông tin đại chúng về các hành vi vi phạm của các cá nhân, doanh nghiệp.

Đáng chú ý, cũng trong ngày 3/12, Thủ tướng Phạm Minh Chính đã ban hành Công điện yêu cầu Bộ Tài chính thanh, kiểm tra việc phát hành, sử dụng vốn thu được từ trái phiếu doanh nghiệp, nhất là trái phiếu riêng lẻ của các doanh nghiệp bất động sản, ngân hàng có liên quan tới doanh nghiệp bất động sản. Kết quả thanh tra cần báo cáo Thủ tướng trước ngày 15/12.

Thủ tướng cũng yêu cầu Ngân hàng Nhà nước phối hợp cùng Bộ Tài chính kiểm tra, thanh tra việc đầu tư trái phiếu doanh nghiệp của các ngân hàng; cảnh báo rủi ro, đảm bảo an toàn hệ thống tín dụng. Bộ Công an nắm bắt tình hình, tiếp nhận thông tin, vụ việc có dấu hiệu vi phạm pháp luật trong đầu tư, phát hành trái phiếu doanh nghiệp.