CEO lệch chuẩn - Bản kế hoạch sáng suốt của 8 CEO thiên tài là một trong những cuốn sách hay về kinh doanh mà các nhà lãnh đạo không nên chỉ lướt qua.

Chân dung một vị CEO thành công thường được hình dung là người có sức hút, thiên về hành động, làm việc trong một tòa nhà văn phòng chuyên nghiệp, đi lại bằng trực thăng riêng...

Tuy nhiên, theo quan sát, chứng kiến và nghiên cứu của doanh nhân - tác giả William N. Thorndike thì có một "cộng đồng" những vị CEO mang hình ảnh rất khác. Ông gọi đó là những CEO lệch chuẩn.

Thorndike cho biết, những CEO lệch chuẩn này thường làm việc trong những văn phòng tối giản (và tự hào thái quá về chúng), thường tránh những phương tiện và vật dụng hào nhoáng, tránh thu hút sự chú ý ở bất cứ nơi đâu có thể.

CEO giống như các vận động viên chuyên nghiệp, cạnh tranh trong một môi trường thiên nhiều về định lượng. Vậy nhưng, không hề có dù chỉ một thước đo có thể chấp nhận được để đong đếm chất lượng công việc của họ.

Thước đo mà báo chí thường tập trung vào là tăng trưởng doanh thu và lợi nhuận. Tuy nhiên, để đánh giá chất lượng công việc, điều quan trọng không phải là tỷ suất lợi nhuận tuyệt đối, mà là lợi nhuận so với những doanh nghiệp đồng hạng và với thị trường. Đó mới là phong vũ biểu tối thượng cho sự vĩ đại của một CEO.

Để thành công, các CEO cần phải làm tốt 2 việc: điều hành hoạt động hiệu quả và triển khai đầu tư số tiền tạo ra từ các hoạt động ấy. Hầu hết các CEO (và các sách quản trị mà họ viết hay đọc) đều tập trung vào việc quản lý các hoạt động. Các CEO lệch chuẩn, ngược lại, dành phần lớn sự chú ý của mình cho nhiệm vụ sau.

Theo Thorndike, sự uy tín, kỹ năng giao tiếp khôn ngoan bậc thầy, một phong cách quản lý tự tin là những yếu tố không thể thiếu đối với một CEO tài năng. Nhưng, theo Thorndike, biệt tài phân bổ nguồn vốn mới là yếu tố chiến lược trong việc tạo nên thành công và dấu ấn của các CEO lệch chuẩn.

Ở khía cạnh nguồn vốn nhân lực, hầu hết các CEO đều có chung một kiểu sử dụng: hội sở chính với một nhóm nhân lực tinh nhuệ cùng các phó chủ tịch và các thạc sĩ quản trị kinh doanh.

Theo nghiên cứu của Thorndike, những CEO trong nhóm “lệch chuẩn” có cách làm rất khác: Nhân sự ở trụ sở chính rất mỏng, trách nhiệm cùng thẩm quyền hoạt động tập trung vào các tổng giám đốc của các đơn vị kinh doanh.

Một cách chi tiết hơn, bằng những câu chuyện thực tế, qua cuốn The Outsiders: Eight Unconvetional, CEOs and Their Radically Rational Blueprint for Success (bản tiếng Việt của Thaiha Books có tựa CEO lệch chuẩn - Bản kế hoạch sáng suốt của 8 CEO thiên tài), tác giả William N. Thorndike kể câu chuyện hấp dẫn về 8 CEO khác người, đồng thời nỗ lực giải mã bí mật về cách đầu tư thông minh cũng như về lợi nhuận lâu dài của các công ty này trong suốt nửa thế kỷ qua.

The Outsides: Eight Unconvetional, CEOs and Their Radically Rational Blueprint for Success được Forbes bình chọn là “một trong những cuốn sách về kinh doanh quan trọng nhất ở Mỹ”.

8 CEO mà Thorndike đề cập đến trong cuốn sách trên là: Warren Buffet với Berkshire Hathaway, Tom Murphy với Capital Cities Broadcasting, Henry Singleton với Teledyne, Bill Anders với General Dynamic, John Malone với TCI, Katharine Graham với Washington Post, Bill Stiritz với Ralson Purina, Dick Smith với General Cinema.

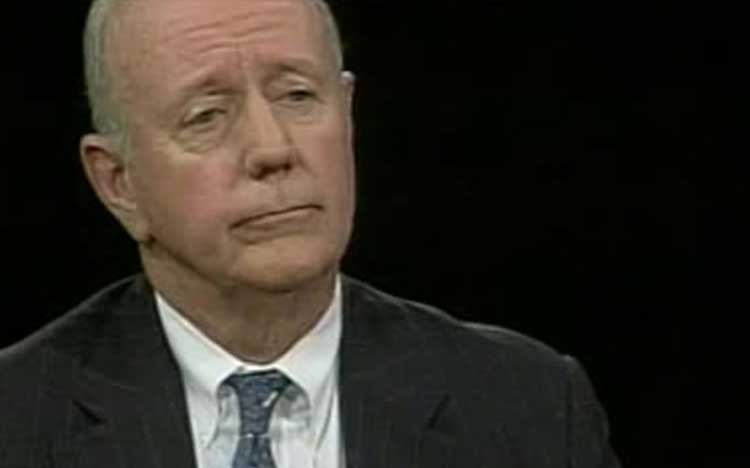

Và sau đây là câu chuyện về nhân vật thứ nhất trong CEO lệch chuẩn – Tom Murphy với Capital Cities Broadcasting.

Tom Murphy và Capital Cities: Guồng máy bất tử tạo lợi nhuận

Khi nói chuyện với sinh viên kinh doanh, Warren Buffett thường so sánh sự kình địch giữa công ty của Tom Murphy, Công ty Phát thanh - truyền hình Capital Cities và CBS như một cuộc đua xuyên Đại Tây Dương giữa một chiếc thuyền chèo tay và một con tàu du lịch nổi tiếng QE2 (Queen Elixabeth 2) để minh họa cho tác động to lớn mà hoạt động quản trị có thể có đối với lợi nhuận dài hạn.

Khi Murphy trở thành CEO của Capital Cities năm 1966, CBS dưới sự điều hành của Bill Paley, đang là công ty truyền thông thống lĩnh cả nước, với các đài truyền hình và truyền thanh ở những thị trường lớn nhất, mạng lưới phát sóng hàng đầu cùng quyền sở hữu các ấn phẩm và âm nhạc có giá trị.

Ngược lại, thời điểm đó, Capital Cities có 5 đài truyền hình và 4 đài truyền thanh, đều ở các thị trường nhỏ. Giá trị vốn hóa thị trường của CBS gấp 16 lần Capital Cities.

Tuy nhiên, 30 năm sau, khi Murphy bán công ty của mình cho Disney thì Capital Cities có giá trị gấp 3 lần CBS. Nói cách khác, con thuyền chèo tay đã thắng QE2. Hoàn toàn thuyết phục.

Vậy thì, làm thế nào mà khoảng cách tưởng chừng như không thể lấp đầy giữa hai công ty này lại được thu hẹp lại? Câu trả lời nằm ở các phương pháp quản lý khác biệt từ trong nền tảng.

Trong phần lớn thập niên 1960 và 1970, CBS đã dùng dòng tiền khổng lồ được tạo ra nhờ mạng lưới và hoạt động phát sóng của mình để tài trợ mạnh cho một chương trình mua lại, chương trình này đã đưa công ty vào những lĩnh vực hoàn toàn mới mẻ, bao gồm cả việc mua một công ty đồ chơi và đội bóng chày Yankees của New York.

CBS phát hành cổ phiếu để tài trợ cho một số thương vụ mua này, xây dựng một tòa nhà văn phòng đồ sộ và lộng lẫy ở ngay giữa Manhattan với chi phí khổng lồ, phát triển một cơ cấu doanh nghiệp với 42 chủ tịch và phó chủ tịch.

Nhìn chung nó thể hiện điều mà cộng sự của Buffett, Chaelie Munger, gọi là “thái độ bàng quan mù quáng bởi sự hào nhoáng đối với các chi tiêu không cần thiết”.

Chiến dịch của Paley ở CBS nhất quán với hiểu biết thông thường của kỷ nguyên tập đoàn. Tư tưởng này cổ vũ cho những lợi ích mơ hồ của “đa dạng hóa” và “hiệp lực” để biện minh cho việc mua lại những công ty không liên quan.

Khi nó được kết hợp vào công ty mẹ, sẽ trở nên, vừa sinh lợi nhiều hơn, vừa ít chịu tác động của chu kỳ kinh tế hơn như một phép màu. Về bản chất, chiến lược của Paley tập trung vào việc mở rộng CBS.

Ngược lại, mục tiêu của Murphy là thêm giá trị vào cho công ty mình. Ông từng nói: “Mục tiêu không phải là bắt được những chuyến tàu dài nhất, mà là tới được ga sớm nhất và sử dụng ít nhiên liệu nhất”. Dưới sự điều hành của Murphy và cấp phó của ông, Dan Burke, Capital Cities từ chối đa dạng hóa và thay vào đó, tạo ra một tập đoàn lạ thường được tổ chức hợp lý tập trung cao độ vào ngành truyền thông mà nó hiểu rõ.

Murphy mua thêm các đài phát thanh - truyền hình, vận hành chúng cực kỳ tốt, thường xuyên mua lại cổ phần của mình và cuối cùng mua cả mạng lưới phát sóng ABC, đối thủ của CBS. Nói một cách tương đối, kết quả tự nó nói lên tất cả.

Công thức đã giúp cho Murphy đánh bại con tàu QE2 của Paley cực kỳ đơn giản: tập trung vào các ngành nghề có những đặc tính kinh tế hấp dẫn, sử dụng có lựa chọn đòn bẩy để mua những tài sản lớn đúng thời điểm, cải thiện hoạt động, trả nợ dần và lặp lại như thế.

Murphy đã nói ngắn gọn về điều này trong một cuộc phỏng vấn với tạp chí Forbes: “Chúng tôi duy trì việc mua tài sản khi thời cơ chín muồi, sử dụng đòn bẩy cho công ty một cách thông minh, cải thiện các hoạt động và rồi chúng tôi… cắt giảm bớt những thứ khác”.

Capital Cities dưới thời Murphy là một ví dụ cực kỳ thành công của cái mà giờ đây chúng ta gọi là kiểu đầu tư cuốn chiếu (roll-up). Trong một chương trình đầu tư cuốn chiếu điển hình, một công ty sẽ mua một loạt các công ty khác, cố gắng cải thiện hoạt động và rồi tiếp tục mua, theo thời gian, hưởng lợi ích của lợi thế quy mô và hoạt động quản trị hiệu quả hàng đầu.

Khái niệm này trở nên thịnh hành vào khoảng giữa thập niên 1900 và lụi tàn trong những năm đầu thập niên 2000 khi nhiều công ty dẫn đầu sụp đổ dưới gánh nặng nợ nần. Những công ty này thất bại chủ yếu vì họ mua quá nhanh và đánh giá thấp độ khó cũng như tầm quan trọng của việc mua, sáp nhập và cải thiện hoạt động.

Cách tiếp cận của Murphy đối với đầu tư cuốn chiếu lại khác hẳn. Ông hành động chậm rãi, phát triển những kiến thức thực sự chuyên sâu về cách vận hành, tập trung vào một số lượng nhỏ các thương vụ mua mà ông biết sẽ có tỷ lệ thành công cao.

Dưới thời Murphy, Capital Cities kết hợp được sự xuất chúng trong cả quản lý lẫn phân bổ vốn với một mức độ phi thường. Murphy từng nói: “Công việc kinh doanh này bao gồm rất nhiều những quyết định nhỏ mỗi ngày, pha trộn với một vài quyết định lớn”.

Tom Murphy sinh năm 1925 ở Brooklyn, New York. Thời kỳ Thế chiến II, ông phục vụ trong hải quân, tốt nghiệp Đại học Cornell với chương trình hỗ trợ cựu chiến binh G.I.Bill, là thành viên nổi bật của Trường Kinh doanh Havard (HBS) niên khóa 1949 huyền thoại (những người tốt nghiệp khóa này, có một người trở thành Chủ tịch Ủy ban Chứng khoán và Thị trường Mỹ - SEC và rất nhiều doanh nhân thành đạt cũng như CEO của các công ty thuộc danh sách Fortune 500).

Sau khi tốt nghiệp HBS, Murphy giữ vị trí quản lý sản phẩm của người khổng lồ Lever Brothers trong lĩnh vực hàng hóa đóng gói. Trớ trêu thay (vì ông là người hoàn toàn không uống rượu), cuộc đời ông ngoặt hẳn sang một hướng khác khi ông tham gia một buổi tiệc cocktail mùa hè 1954 tại nhà của hai vị thân sinh ở Schenectady, New York.

Cha ông, một thẩm phán có tiếng ở địa phương, cũng mời một người bạn chí cốt, ông Frank Smith, nhà quản lý kinh doanh cho phóng viên truyền thanh truyền hình nổi tiếng Loweall Thomas và một doanh nhân khởi nghiệp. Smith thao thao nói về dự án đầu tư gần đây nhất của mình - WTEN, một đài truyền hình tần số UHF ở Albany mà ông ta vừa mua khi đài này sắp phá sản. Đài được đặt ở một khu bị bỏ hoang, trước đây là nhà tu kín.

Trước khi buổi tiệc kết thúc, anh chàng Murphy trẻ tuổi đã đồng ý rời bỏ công việc sáng giá của mình ở New York và chuyển tới Albany để điều hành đài truyền hình này. Ông không có kinh nghiệm về phát sóng, mà cũng chẳng có chút kinh nghiệm quản trị liên quan nào.

Ngay từ đầu, Smith đã quản lý công việc từ văn phòng của mình tại trung tâm Manhattan, hoạt động hằng ngày chủ yếu do Murphy chịu trách nhiệm.

Sau một vài năm vận hành thua lỗ, Murphy biến đài thành một cỗ máy hái ra tiền không ngừng nghỉ nhờ cải thiện cách làm chương trình và chú trọng vào việc quản lý chi phí, một công thức mà công ty liên tục áp dụng lại trong nhiều năm sau này.

Năm 1957, Smith và Murphy mua đài phát sóng thứ hai, ở Raleight, Bắc Caronlina, đài này nằm ở vị trí trước đây là một viện điều dưỡng. Sau khi bổ sung đài thứ tư ở Providence, đảo Rhode, công ty lấy tên là Capital Cities.

Năm 1961, Murphy tuyển Dan Burke, một thạc sĩ kinh doanh 30 tuổi của Harvard - cũng chưa có chút kinh nghiệm quản trị nào về phát thanh - truyền hình - thế chỗ cho mình ở đại Albany.

Sau khi Smith mất, Murphy trở thành CEO (ở tuổi 40). Vừa năm trước, công ty có doanh thu 28 triệu đô la. Hành động đầu tiên của Murphy là nhấc Burke lên vị trí chủ tịch kiêm giám đốc tác nghiệp (chief operating officer - COO).

Đây là một sự hợp tác tuyệt vời với việc phân công lao động rất rõ ràng: Burke chịu trách nhiệm quản lý hoạt động hằng ngày và Murphy chịu trách nhiệm với các thương vụ mua, phân bổ vốn và thi thoảng tương tác với Phố Wall.

Burke nói: “Quan hệ của chúng tôi được xây dựng trên nền tảng tôn trọng lẫn nhau. Tôi có sở thích và sẵn sàng làm những việc mà Murphy không hứng thú”. Burke tin rằng công việc của ông là nhằm tạo ra dòng tiền tự do và việc của Murphy là tiêu số tiền đó.

Ông là hình mẫu điển hình cho vai trò trung tâm của những vị COO đặc biệt tài giỏi trong cuốn sách này. Họ là những người giám sát chặt chẽ các hoạt động thường nhật, điều đó cho phép các cộng sự CEO của họ tập trung vào các vấn đề như chiến lược dài hạn và phân bổ vốn.

Khi đã ở vị trí CEO, Murphy không tốn nhiều thời gian để lại dấu ấn của mình. Năm 1967, ông mua KTRK, chi nhánh của Đài ABC ở Houston, với giá 22 triệu đô la - thương vụ mua lớn nhất trong lịch sử ngành này tính tới thời điểm đó.

Năm 1968, Murphy mua Fairchild Communications, một nhà xuất bản hàng đầu trong ngạch tạp chí thương mại, với giá 42 triệu đô la. Và năm 1970, ông thực hiện lần mua lớn nhất của mình với thương vụ mua Triangle Communications từ tay Walter Annenberg với giá 120 triệu đô la.

Sau giao dịch Triangle, Capital Cities sở hữu 5 đài truyền hình VHF, đó là con số tối đa mà FCC (Ủy ban Truyền thông Liên bang Mỹ) cho phép.

Tiếp đó, Murphy chuyển sự chú ý của mình sang xuất bản báo chí. Lĩnh vực đó, với tư cách là một mảng kinh doanh thiên về quảng cáo với biên lợi nhuận hấp dẫn và rào cản cạnh tranh mạnh mẽ, có rất nhiều điểm tương đồng với lĩnh vực phát thanh - truyền hình.

Sau khi mua một vài tờ nhật báo nhỏ trong những năm đầu thập niên 1970, ông mua tờ Forth Worth Telegram với giá 75 triệu đô la vào năm 1974, và tờ Kansas City Star với giá 95 triệu đô la năm 1977.

Năm 1980, trong cuộc tìm kiếm con đường mới ở các lĩnh vực kinh doanh liên quan, ông gia nhập ngạch truyền hình cáp mới ra đời với việc mua Cablecon với giá 139 triệu đô la.

Trong suốt quãng thời gian thị trường gấu kéo dài giữa thập niên 1970 tới đầu thập niên 1980, Murphy trở thành người hăng hái mua lại các cổ phần của mình, cuối cùng, ông mua vào gần 50, phần lớn trong số đó có số nhân giá trên thu nhập (P/E) ở mức độ một chữ số.

Năm 1984, FCC nới lỏng quy định sở hữu đài và tháng 1/1986, Murphy, trong một nước đi thần sầu, đã mua ABC Network cùng với các tài sản phát sóng liên quan (bao gồm cả các đài truyền hình có thị trường lớn ở New York, Chicago và Los Angeles) ở mức giá gần 3,5 tỷ đô la với sự tài trợ từ phía bạn ông, Warren Buffett.

Vụ mua bán khiến giới truyền thông thế giới chấn động và được chào đón với dòng tít “Lòng tong và muốt cá voi” trên tờ Wall Street Journal. Chốt lại, Burke nói với nhà đầu tư truyền thông Gordon Crawford: “Tôi đã mài kiếm cả đời cho thương vụ này đấy”.

Sau thương vụ ABC, Capital Cities không thực hiện thêm bất cứ thương vụ mua ở quy mô lớn nào, mà tập trung vào sáp nhập, tiến hành các thương vụ mua nhỏ hơn và tiếp tục mua lại cổ phiếu. Năm 1993, sau sinh nhật lần thứ 65 của mình, Burke nghỉ hưu, khiến ngay cả Murphy cũng phải ngạc nhiên.

Burke sau đó đã mua đội bóng chày Porland Sea Dogs. Ông đã chăm nom cho sự hồi sinh của đội bóng đá. Hiện nay, nó là một trong những đội bóng được kiềng nể nhất ở các giải nhỏ.

Mùa hè năm 1995, Buffett đã gợi ý Murphy ngồi lại với Michale Aisner, CEO của Disney, trong cuộc gặp gỡ thường niên của các triệu phú ngành truyền thông do Allen & Company tổ chức tại Sun Valley, Idaho. Murphy, lúc bấy giờ đã 70 tuổi và chưa có người nối nghiệp rõ ràng, đồng ý gặp Eisner.

Trong vài ngày, Murphy đã thương lượng được mức giá cao đến khó tin: 19 triệu đô la cho các cổ đông của mình, gấp 13,5 lần dòng tiền và 28 lần thu nhập ròng. Murphy nhận một ghế trong hội đồng quản trị của Disney và về sau rút lui khỏi vai trò quản trị chủ chốt.

Ông để lại một nhóm các cổ đông sung sướng ngây ngất. Nếu năm 1966, bạn đầu tư 1 đô la cho Tom Murphy khi ông trở thành CEO, đồng đô la đó đáng giá 204 đô la vào thời điểm ông bán công ty cho Disney. 19,9% tỷ lệ hoàn vốn nội bộ, một con số vô cùng ấn tượng trong khoảng thời gian 29 năm, vượt xa tỷ lệ lợi nhuận 10,1% của S&P 500 và tỷ lệ lợi nhuận 13,2% cho chỉ số của các công ty truyền thông hàng đầu trong cùng thời gian.

Mặc dù tâm điểm ở đây là thành quả kinh doanh có thể nhìn thấy bằng các con số, nhưng cũng đáng lưu ý rằng Murphy đã xây dựng một công ty Capital mà ai cũng phải ngưỡng mộ với một văn hóa và tinh thần đồng đội vững mạnh khác thường (ít nhất hai nhóm lãnh đạo vẫn gặp mặt thường xuyên).

Công ty nhận được sự nể trọng lớn từ đội ngũ nhân viên, các nhà quảng cáo và lãnh đạo cộng đồng, cùng cả các nhà phân tích Phố Wall.

Một nhân viên pha chế đã kiếm được một khoản kha khá nhờ mua cổ phiếu của Captial Cities hồi đầu những năm 1970. Sau này, khi được một vị lãnh đạo cấp cao hỏi vì sao anh lại thực hiện khoản đầu tư đó, nhân viên pha chế đáp: “Nhiều năm qua, tôi đã làm việc trong nhiều sự kiện doanh nghiệp, nhưng Capital Cities là công ty duy nhất mà tôi không thể phân biệt được ông nào là sếp”.