Nghiêm Xuân Huy, một 9x có 9 năm học tập và làm việc tại Australia, với mức lương 1,6 tỷ đồng/năm đã từ bỏ đất nước kangaroo về Việt Nam thành lập dự án fintech cho phép người dùng đạt được các mục tiêu tài chính bằng cách đầu tư từ 50.000 đồng

Số liệu thống kê về Internet ở Việt Nam năm 2018 cho thấy lượng người dùng internet ở Việt Nam đạt 64 triệu người, chiếm 67% dân số, số người sử dụng điện thoại di động là 70 triệu người, chiếm 73% dân số trong đó 59 triệu người sử dụng mạng xã hội và 55 triệu người thường xuyên truy cập Internet bằng điện thoại di động. Trung bình mỗi ngày, người Việt dành ra 6 giờ 52 phút để truy cập internet.

Các con số trên cho thấy rằng nhu cầu về số hóa và sử dụng các nền tảng thông qua điện thoại di động ở Việt Nam là vô cùng to lớn.

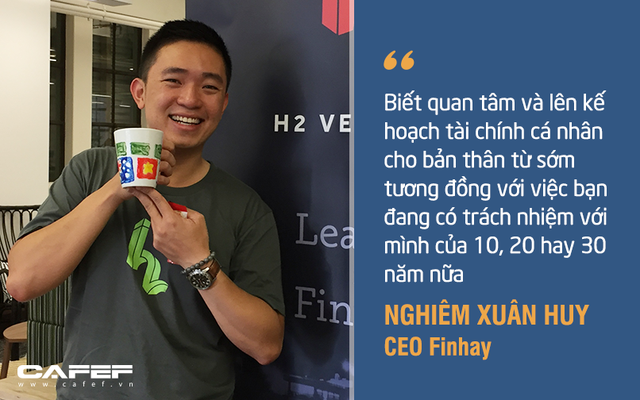

Nghiêm Xuân Huy, CEO của startup Finhay, mong muốn sẽ xây dựng thói quen cho người dùng tích lũy một phần thu nhập dù chỉ là 50.000 đồng vào sản phẩm tài chính để đạt được các mục tiêu trong tương lai. Startup này đã nhận được đầu tư của cựu CEO công ty chứng khoán VNDirect Nguyễn Hoàng Giang, và gần nhất là quỹ Insignia Ventures Partners là một trong những quỹ đầu tư mạo hiểm lớn nhất Đông Nam Á rót gần 1 triệu USD.

Finhay có nghĩa là gì? Vì sao bạn nảy ra ý tưởng muốn làm Finhay?

Finhay là sự kết hợp giữa Finance (tài chính) và hay ho (cười).

Trong 9 năm học tập và làm việc tại Úc, tôi nhận thấy rằng người dân ở đây đặt mục tiêu tài chính từ rất sớm như lên kế hoạch cần tiết kiệm bao nhiêu để mua bảo hiểm hay chuẩn bị cho kế hoạch du học của con cái. Các khách hàng sẽ gặp tư vấn tài chính giúp xác định cần làm gì để đạt mục tiêu đó. Tuy nhiên chi phí để được nhận tư vấn sản phẩm tài chính rất đắt đỏ, đặc biệt với giới trẻ.

Thay vì đến gặp nhân sự của các công ty tư vấn, khách hàng có thể nhận được tư vấn từ nền tảng số. Công cụ này được gọi là robo-advisor thay thế con người để đưa ra các tư vấn.

Nền tảng số giúp khách hàng hoạch định, lên kế hoạch và xác định được mục tiêu tài chính của bản thân. Kèm theo đó là các công cụ giúp người dùng tự tính toán được việc tích lũy đến độ tuổi nhất định thì đạt được tài sản ra sao. Thay vì chỉ sử dụng thông số % tiết kiệm trong ngân hàng thì nên tối ưu ở đâu đó nữa vì sản phẩm đầu tư dù có rủi ro nhưng tiềm năng cũng cao hơn so với lãi suất tiền gửi. Đồng thời, người dùng có thể dễ dàng theo dõi mọi lúc mọi nơi (miễn sao có mạng) trên điện thoại của mình.

Như Acorns của Mỹ, khi khách hàng mua café giá 3,5 USD thì Acorns sẽ tự động trừ 4 USD và để dành 0,5 USD tích lũy vào sản phẩm đầu tư. Việc chi tiêu sẽ thực hiện đồng thời việc tích lũy. Tiêu dùng càng nhiều, tích lũy càng nhiều. Nhiều mô hình như vậy đã thành công trên thế giới. Acorns giờ cũng là một công ty tỷ USD.

Theo Nielson Report, tỷ lệ tiết kiệm của người Việt Nam khá cao, trên 30%. Các khoản tiết kiệm dùng để trả tiền bảo hiểm, đặc biệt là các cặp vợ chồng có con. Trong khi đó, tại Úc, người dân tiết kiệm vừa đủ dự trù cho nhu cầu có thể xảy ra, còn lại tối ưu tại các thị trường, đặc biệt thị trường chứng khoán. Đó cũng là lý do thị trường chứng khoán nhiều quốc gia rất tốt. Tại Việt Nam, Chính phủ vẫn đang khuyến khích sự phát triển của thị trường chứng khoán, giảm bớt sự phụ thuộc vào kênh huy động vốn từ ngân hàng.

Sau khi nghiên cứu thị trường Việt Nam, tôi nhận thấy rằng chưa có mô hình fintech này, do đó tôi mong rằng sẽ giúp người dùng thực hiện được các mục tiêu tài chính trong tương lai.

Những viên gạch đầu tiên được xây như thế nào?

Máu khởi nghiệp của tôi đã có từ hồi đại học. Khi còn trên giảng đường, nhóm bạn của tôi lập một game studio, trong đó tôi phụ trách phần việc về tài chính. Dự án đó đã giành giải nhất về thiết kế game studio ở các trường học do Microsoft tổ chức. Sau đấy, tôi cũng làm một dự án cá nhân (side project) liên quan đến gọi đồ ăn tại chỗ giúp giải quyết bài toán khách hàng phải đợi lâu do thiếu người phục vụ khi quán ăn đông khách. Dự án khi đó được triển khai quá sớm dẫn đến thị trường chưa có nhu cầu. Dù dự án chưa đi đến đâu nhưng đã cho tôi rất nhiều bài học. Mô hình đấy hiện thành công ở Singapore, Trung Quốc.

Sau này khi nảy ra ý tưởng thành lập Finhay, tôi đã kéo Sơn về để coding sơ bộ. Đầu năm 2017, chúng tôi về Việt Nam gặp một số tổ chức tài chính để nói về ý tưởng và được chào đón. Bản thân các tổ chức tài chính khi đó cũng rất khó tiếp cận khách hàng nhỏ lẻ bởi không thể áp dụng được bằng mô hình truyền thống như gọi điện hỗ trợ tất cả khách hàng. Sau khi lập công ty, trở về Úc một thời gian, tôi báo nghỉ việc và bán tất cả những thứ còn lại bên Úc. Số tiền lương tích lũy được trong thời gian 5 năm đi làm bên Úc đã giúp tôi có một lượng vốn nhất định để xây dựng Finhay.

Bạn có thể tiết lộ mức lương ở Úc khi làm việc tại công ty tư vấn tài chính không?

Khoảng 1,6 tỷ đồng/năm.

Finhay thì có gì hay?

Quan điểm của tôi là cố gắng phát triển Finhay trở thành một nền tảng giúp người dùng có công cụ để tích lũy bằng cách đầu tư thông minh có thể chỉ từ những khoản tiền nhỏ, như việc một tháng dành ra 100- 200.000 đồng tích lũy thông minh vào các sản phẩm tài chính dài hạn. Bằng cách này, Finhay xây dựng thói quen người dùng tích lũy một phần vào sản phẩm tài chính để học hỏi dần cách tiếp cận rủi ro.

Mô hình này không mới ở thế giới, hi vọng được chào đón khi áp dụng ở VIệt Nam. Thay vì một người phải quản lý nhiều hạng mục tài sản, nền tảng Finhay sẽ giúp quản lý tài sản đó, quy đổi ra giá trị tương ứng để kiểm tra dễ dàng.

Sử dụng nguồn dữ liệu có được để đánh giá khẩu vị rủi ro, và rồi tùy khẩu vị rủi ro của người dùng, Finhay có thể đưa ra đề xuất về cấu trúc phân bổ vào các hạng mục tài sản phù hợp với khẩu vị rủi ro đó. Phương thức được xây dựng dựa trên lý thuyết của Harry Markowitz người đạt giải Nobel kinh tế năm 1990. Tất cả đều được số hóa.

Thành quả của Finhay sau 2 năm ra mắt?

Sản phẩm được vận hành trơn tru, hệ thống tích hợp với các tổ chức tài chính như ngân hàng để tối ưu hệ thống. Đồng thời, thiết kế trải nghiệm người dùng (UX) dần dần phù hợp với insight có được để phù hợp với thị hiếu sử dụng sản phẩm của người dùng tại Việt Nam. Việc theo dõi tài sản cá nhân dễ dàng được thực hiện trên nền tảng điện thoại 24/7 thay vì nhận report trên email. Đồng thời, các mục tiêu tài chính được cụ thể hóa hơn để người dùng có thể lên kế hoạch tài chính cá nhân của bản thân. Ví dụ: Hũ Khẩn Cấp, Hũ Học Hành, Hũ Xe Cộ, tích lũy có lộ trình và tích lũy có mục tiêu.

Hàng năm đều có thống kê quỹ nào có performance tăng trưởng tốt nhất, như vậy nhà đầu tư chỉ cần chọn quỹ tốt nhất rồi rót tiền vào, có cần phải qua Finhay nữa không?

Nhìn chung người dùng khá được lợi khi sử dụng robo-advisor. Bản chất của robo-advisor là ứng dụng công nghệ nên chi phí tốt hơn nhiều so với việc nhận tư vấn trực tiếp từ con người. Thứ hai, điều Finhay mang đến là sự thuận tiện. Ví dụ: Việc quản lý, theo dõi và hoạch định tài chính cá nhân được thực hiện ngay trên điện thoại. Việc theo dõi chi tiết, và chuyển đổi các hạng mục tài sản cũng dễ dàng trong vài nút ấn. Đặc biệt, thay vì người dùng phải lên từng trang web của quỹ đầu tư để xem kết quả hoạt động, thì tại Finhay đã tổng hợp các kết quả hoạt động đó và được dựng theo biểu đồ để người dùng dễ dàng nắm bắt.

Khi quản lý tài sản, sẽ có 1 nhà quản lý danh mục (portfolio management) lựa chọn phương án tối ưu cho khách hàng. Nhưng 1 PM không thể quản lý quá nhiều tài khoản. Finhay làm như thế nào để quản lý số lượng khách hàng lớn?

Lợi ích của Fintech nói chung và wealth management platform nói riêng là để giải quyết vấn đề này. Việc kiểm soát được thực hiện tự động. Tất cả đều được số hóa không nhất thiết cần con người trong công việc này.

Như vậy doanh thu của Finhay sẽ đến từ đâu?

Vì đã được góp vốn và đặt mục tiêu của chúng tôi là tăng lượng người dùng. Thời đại ngày nay, hiểu được người dùng sẽ giúp khai thác được nhiều dịch vụ đi kèm. Về lâu dài, Finhay sẽ mở rộng thêm các dịch vụ khác như quảng cáo chéo (Cross promote) các sản phẩm tài chính. Finhay sẽ trở thành một nền tảng tập hợp nhiều sản phẩm tài chính cho khách hàng lựa chọn tùy nhu cầu. Finhay đang ứng dụng nền tảng số để biết đánh giá "khẩu vị" của người dùng là "chua hay mặn" từ đó có những món ăn tương ứng.

Người dùng có sợ mô hình Ponzi góp vốn rồi mất tiền không?

Thực tế rất dễ bị đánh đồng bởi liên quan đến đồng tiền rất nhạy cảm. Đấy là lý do Finhay, nhằm gia tăng quản trị, phải để kiểm soát bởi một tổ chức độc lập. Trong năm nay cũng có kiểm toán thực hiện kiểm toán.

Vấn đề bảo mật của Finhay thì sao?

Đây là vấn đề chắc chắn phải quan tâm. Finhay có một tổ chức bên ngoài luôn trong quá trình review về hệ thống bảo mật. Cùng đó, một số truy cập đặc biệt thì chỉ có local IP mới truy cập vào được hệ thống. Thứ ba, cơ sở dữ liệu luôn được back up hàng giờ lưu trữ trên 3 server khác nhau tại trong và ngoài nước. Các thông tin cũng được mã hóa.

Sau một năm vận hành, đầu năm 2019, Finhay đã được quỹ Insignia Ventures Partners là một trong những quỹ đầu tư mạo hiểm lớn nhất Đông Nam Á rót gần 1 triệu USD. Vì sao các quỹ quan tâm đến Finhay?

Đây cũng là cả một quá trình không đơn giản. Lý do Finhay được quan tâm là vì mô hình này vốn đã thành công tại nhiều nơi trên thế giới như Acorns hay Betterment ở Mỹ, WealthNavi ở Nhật, Jitta của Thái Lan, Ajaib của Indonesia giúp người dùng tiếp cận sản phẩm tài chính dễ dàng. Tại Thái Lan, Finomena được hỗ trợ bởi Krungsri Bank. Các nhà đầu tư hiểu đây là mô hình đã thành công. Insignia góp vốn vào cũng hiểu đơn giản rằng Finhay đang áp dụng mô hình đó tại Việt Nam nhằm tạo hỗ trợ được cộng đồng, đặc biệt người dùng trẻ có thể dễ dàng tiếp cận sản phẩm tài chính, lên kế hoạch tài chính cá nhân của bản thân mình.

Bạn suy nghĩ gì về xu hướng phát triển của thị trường fintech thời gian tới?

Ở giai đoạn hiện nay của fintech, các doanh nghiệp thanh toán điện tử e payment đang chứng minh được sự tiện lợi. Chính phủ cũng đang khuyến khích việc thanh toán không dùng tiền mặt và thanh toán qua nền tảng số. Các fintech thanh toán điện tử cùng ngân hàng đang hỗ trợ việc này, tới đây còn cả các doanh nghiệp viễn thông với mobile money. Tiếp đến là P2P lending được kỳ vọng giúp đẩy lùi tín dụng đen, các doanh nghiệp ứng dụng big data giúp tính toán điểm tín dụng của người dùng. Tiếp đến là quản lý tài sản wealth như Finhay đang làm, giúp người dùng quản lý nhiều hạng mục, sau này còn là bảo hiểm, cổ phiếu, trái phiếu, quỹ hưu trí, nhất là khi Việt Nam đang dần có các quỹ hưu trí tự nguyện.

Công nghệ giúp người dùng quản lý trên cùng một nền tảng dễ dàng. Thêm đó, công nghệ còn giúp cơ quan quản lý cũng biết được dòng tiền, hỗ trợ quản lý thuế.

Bạn có kỳ vọng Finhay trở thành unicorn của Việt Nam?

Chắc chắn rồi. Mọi con đường đều hướng đến thành Rome. Chúng tôi luôn mong muốn trở thành một start up kỳ lân. Nói đùa vậy, mong muốn của chúng tôi là có thể tạo ra được sức ảnh hưởng và cố gắng thay đổi tư duy tích lũy và giáo dục người dùng trong việc hoạch định tài chính cá nhân một cách hiệu quả.

Bạn sẽ nhắn nhủ điều gì đối với những khách hàng chưa sử dụng dịch vụ của Finhay?

Quan trọng không phải bao nhiêu tiền mà là bắt đầu từ bao giờ. Tôi nghĩ đấy cũng là thông điệp rất đúng đắn, vì biết quan tâm và lên kế hoạch tài chính cá nhân cho bản thân từ sớm thì rất tốt, điều này tương đồng với việc bạn đang có trách nhiệm với mình của 10, 20 hay 30 năm nữa. Nhiều lời khuyên được đưa ra về việc các bạn trẻ cần được đầu tư từ bây giờ. Nhưng đầu tư cái gì, vào đâu. Finhay cung cấp công cụ trả lời câu hỏi này. Hãy tích lũy bằng cách đầu tư.

Điều này có đi ngược lại với phong cách sống Zen và lấy trải nghiệm làm điều tích lũy thay vì tiền bạc hay xe cộ?

Đến năm 25 tuổi, các bạn trẻ sẽ dần vỡ ra. Bài toán chung và khá giống với Úc khi tôi làm tư vấn cá nhân. Giới trẻ ở Úc tư duy như chị nói đánh đổi để lấy trải nghiệm, chấp nhận gap year, du lịch kiểu tây ba lô, đi đây đi đó. Tuy nhiên, đến một giai đoạn nào đó khủng hoảng tuổi trẻ, họ bắt đầu sắp xếp lại mọi thứ, trả hết nợ thẻ tín dụng, tích lũy dần để chuẩn bị cho chuyện cưới xin, mua xe mua nhà. Độ tuổi kết hôn trung bình tại Úc khoảng 32 tuổi nên sau năm 25 tuổi các bạn trẻ sắp xếp lại mọi thứ xung quanh. Các quốc gia châu Á nhìn chung cũng tương tự.

Xin cảm ơn bạn.

Theo Trí thức trẻ