Ở cả 3 thương vụ, OCB đều sắm vai Đại lý quản lý tài sản bảo đảm/Đại lý thanh toán (hoặc tổ chức bảo lãnh thanh toán trái phiếu), trong khi VIS – công ty chứng khoán có nhiều gắn bó với OCB – sắm vai tổ chức tư vấn kiêm đại lý phát hành.

Phía tổ chức phát hành, cả 3 đều là những doanh nghiệp bất động sản đang trong quá trình đẩy mạnh đầu tư vào các dự án du lịch nghỉ dưỡng (resort).

3/3 thương vụ đều áp dụng phương thức phát hành riêng lẻ trong nước, thông qua đại lý phát hành; 2/3 thương vụ có mục đích nhằm huy động vốn để phát triển dự án resort ven biển, thương vụ còn lại hướng đến thu xếp vốn để hoàn thiện 1 dự án cao ốc ở Hà Nội; 2/3 thương vụ sử dụng các lô đất trong dự án du lịch nghỉ dưỡng ven biển của mình để làm tài sản đảm bảo.

Trong 3 thương vụ này, có 2 tổ chức phát hành là những doanh nghiệp niêm yết trên HoSE – là Công ty cổ phần Tập đoàn FLC (Mã chứng khoán: FLC) và Công ty cổ phần phát triển bất động sản Phát Đạt (Mã chứng khoán: PDR). Nhờ đó, thông tin về đợt phát hành được cập nhật khá kịp thời và đầy đủ; đồng thời cả hai cũng tuân thủ khá tốt các quy định về nghĩ vụ công bố thông tin tại Nghị định số 163/2018/NĐ-CP.

Quy mô của hai thương vụ FLC và PDR lần lượt là 300 tỷ đồng và 175 tỷ đồng, với kỳ hạn lần lượt là 3 năm và 1 năm. Lô trái phiếu FLC có ngày phát hành là 20/12/2018, đáo hạn vào ngày 20/12/2021; Còn lô trái phiếu PDR có ngày phát hành là 29/11/2019, đáo hạn vào ngày 29/11/2020.

|

|

Màu đặc trưng của OCB là màu xanh lá và có vẻ ngân hàng này cũng rất có duyên với các chủ sân golf.

|

Thương vụ phát hành trái phiếu riêng lẻ còn lại hầu như chưa từng được truyền thông đề cập nhưng lại là thương vụ khủng hơn cả. Tổ chức thực hiện phát hành là CTCP Đầu tư và Kinh doanh Golf Long Thành (Golf Long Thành) – doanh nghiệp lõi trong đế chế KN Investment Group của gia đình đại gia Lê Văn Kiểm.

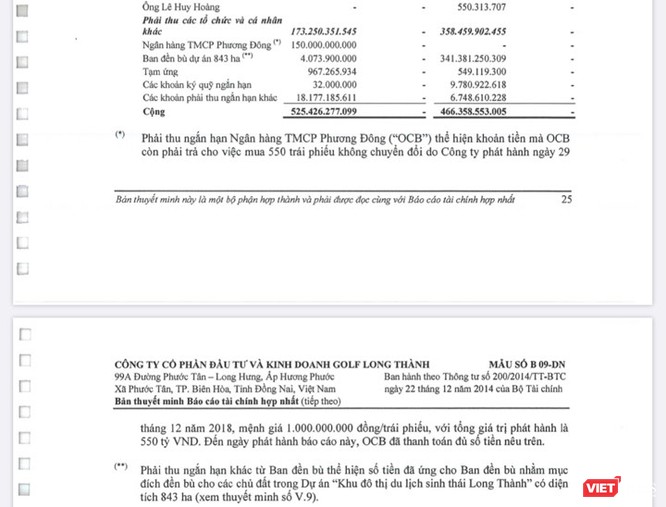

Bản công bố thông tin ký bởi Tổng Giám đốc Golf Long Thành Lê Nữ Thùy Dương vào cuối năm 2018 cho biết, tổng giá trị trái phiếu phát hành tối đa là 2.250 tỷ đồng, chia làm 02 đợt: Đợt 1 là 550 tỷ đồng dự kiến phát hành vào tháng 12/2018; Đợt 2 là 1.700 tỷ đồng, dự kiến phát hành vào năm 2019.

Với kỳ hạn 3 năm, lô trái phiếu phát hành đợt 1 có lãi suất cố định năm đầu tiên là 10,3%/năm; Từ năm thứ hai, lãi suất được neo vào lãi suất tiền gửi tiết kiệm cá nhân (thông thường) bằng VNĐ, trả lãi sau, kỳ hạn 12 tháng được niêm yết công khai bởi OCB cộng biên độ 3,5%/năm.

Tài sản được Golf Long Thành đưa ra để đảm bảo cho khoản nợ 550 tỷ đồng này gồm 2 thửa đất với tổng diện tích hơn 55ha tại siêu dự án The Lotus Cam Ranh, phường Cam Nghĩa, Tp. Cam Ranh, tỉnh Khánh Hòa do Công ty TNHH KN Cam Ranh (công ty con của Golf Long Thành) làm chủ đầu tư. Cụ thể là thửa đất số 8, tờ bản đồ số 39 (diện tích 18.834 m2) và thửa đất số 10, tờ bản đồ số 140 (diện tích 36.676 m2).

|

|

OCB là nhà đầu tư “bí ẩn” rót tiền vào trái phiếu Golf Long Thành.

|

Dữ liệu của VietTimes xác nhận, đợt phát hành trái phiếu riêng lẻ lần 1 của Golf Long Thành đã diễn ra như kế hoạch. Tại thời điểm cuối năm 2018, Golf Long Thành đã hạch toán 548 tỷ đồng vay nợ tài chính dưới hình thức trái phiếu thường dài hạn.

Tuy nhiên như đã đề cập, Golf Long Thành kỳ vọng sẽ thu về thêm 1.700 tỷ đồng nữa qua đợt phát hành lần 2, để bổ sung vốn cho dự án The Lotus Cam Ranh.

|

|

Với dự án bất động sản khủng nhất Khánh Hòa KN Paradise, Golf Long Thành đang rất khát vốn.

|

Thực tế, nhu cầu thu xếp vốn của Golf Long Thành lúc này là rất lớn, khi mà tổng mức đầu tư dự kiến của The Lotus Cam Ranh đã được điều chỉnh lên tới 46.266 tỷ đồng. Golf Long Thành dự kiến bố trí 7.102 tỷ đồng từ vốn tự có (15,4%); Còn lại là 24.151 tỷ đồng vốn vay (ngân hàng + phát hành trái phiếu) và 15.013 tỷ đồng vốn thu từ dự án.

Không loại trừ trường hợp tổng mức đầu tư này có thể còn được điều chỉnh thêm nữa. Bởi hạ tuần tháng 8/2019, Thủ tướng Chính phủ đã có quyết định chấp thuận chủ trương đầu tư kinh doanh casino tại dự án khu phức hợp nghỉ dưỡng và giải trí có tên thương mại là KN Paradise này. Diện tích dự án cũng có khả năng đã vượt đáng kể con số 800ha được phê duyệt ban đầu.

Có một vấn đề có lẽ nên đặt ra, đó là những khoản tiền trăm tỷ, nghìn tỷ rót vào các lô trái phiếu của FLC, PDR và nhất là Golf Long Thành đến từ đâu? Liệu có phải nó đến từ chính OCB, khi mà các bản công bố kết quả phát hành trái phiếu được công bố chỉ ghi chung chung là “01 nhà đầu tư tổ chức” hay “01 tổ chức tín dụng”, trong khi lợi suất trái phiếu lại luôn được neo theo lãi suất huy động của OCB?

Tài liệu của VietTimes xác nhận, OCB chính là nhà đầu tư đã mua trọn 550 tỷ đồng trái phiếu mà Golf Long Thành đã phát hành đợt 1.

OCB, nên biết, cũng là nhà băng đã cấp nhiều khoản vay cho Golf Long Thành, với hạn mức 546,37 tỷ đồng, để góp vốn vào Công ty TNHH KN Cam Ranh và tái tài trợ mua phương tiện vận tải. Tài sản đảm bảo là 20ha đất tại xã Phước Tân, TP. Biên Hòa.

Lô đất được định giá 666 tỷ đồng. Như vậy, giá trị khoản vay tương đương với 82% giá trị tài sản đảm.

Mối quan hệ giữa hai bên sẽ càng khăng khít khi ngày 26/10/2018, OCB - Chi nhánh Bình Dương đã có văn bản số 47/CK/OCB-DB gửi Công ty YNHH KN Cam Ranh cam kết (có điều kiện): “Trong trường hợp đối tác nước ngoài quản lý casino và Công ty TNHH KN Cam Ranh không ký kết được hợp đồng hợp tác đầu tư sau khi dự án được quyết định chủ trương đầu tư có chức năng kinh doanh casino, Ngân hàng chúng tôi đồng ý về mặt nguyên tắc có thể tài trợ với số tiền 9.275 tỷ đồng (tương đương 20% tổng mức đầu tư của dự án)”.

| Báo cáo tài chính hợp nhất được công bố gần nhất của OCB cho thấy, tính đến ngày 30/6/2019, ngân hàng của ông Trịnh Văn Tuấn đang rót 1.364 tỷ đồng vào chứng khoán nợ (trái phiếu) do các tổ chức kinh tế trong nước phát hành./. |

Theo Xuân Thắng/Viettimes