ACB là cổ phiếu được VEIL và VOF - hai quỹ của Dragon Capital và VinaCapital lựa chọn.

Lợi nhuận 6 tháng nhiều ngân hàng tăng 40-70% so với cùng kỳ 2020, cá biệt một số tăng 3-4 lần.

Nhà đầu tư ngoại mua ròng hàng triệu cổ phiếu ngân hàng từ đầu tháng 7, khi nhóm này điều chỉnh.

Tính từ đầu tháng 7, sau khi trải qua hơn 2 tuần giảm giá, thị giá cổ phiếu ngân hàng phần lớn đều giảm 15-20%. Nguyên nhân một phần đến từ tác động của dịch bệnh tại Việt Nam, phần khác đến từ những lo ngại khi ngân hàng phải hạ lãi suất cho vay, hỗ trợ khách hàng sẽ làm ảnh hưởng đến lợi nhuận.

Trong bối cảnh đó, nhà đầu tư nước ngoài có xu hướng mua ròng một số cổ phiếu ngành này. Đơn cử, từ 1/7 đến 23/7, khối ngoại đã mua ròng gần 36 triệu cổ phiếu STB, trong khi giá cổ phiếu giảm 15%. Hay với MBB, khối ngoại cũng mua ròng hơn 23,3 triệu cổ phiếu từ đầu tháng 7, khi thị giá giảm gần hơn 20%. Cổ phiếu HDB cũng được nhà đầu tư ngoại mua ròng hơn 6,2 triệu đơn vị, khi giá giảm 15%.

Quỹ ngoại sở hữu nhiều cổ phiếu ngân hàng

Một số quỹ ngoại với quy mô tỷ USD như VinaCapital Vietnam Opportunity Fund (VOF) của VinaCapital, Vietnam Enterprise Investments Limited (VEIL), PYN Elite Fund, Tundra… đều có 3-4 cổ phiếu ngân hàng trong top 10 khoản đầu tư lớn nhất.

VEIL, quỹ thuộc Dragon Capital có tỷ trọng đầu tư lĩnh vực ngân hàng dẫn đầu các ngành chiếm gần 32% tài sản ròng, tăng so với mức 27% hồi đầu năm và tương đương giá trị gần 745 triệu USD, tính đến giữa tháng 7. Trong top 10 danh mục xét về giá trị, có 4 cổ phiếu ngân hàng. VPBank (HoSE: VPB) là khoản đầu tư có giá trị lớn nhất trong nhóm ngân hàng của VEIL, chiếm 11,7% vốn, tương đương 272,4 triệu USD, chỉ đứng sau Hòa Phát trong danh mục với 14% NAV.

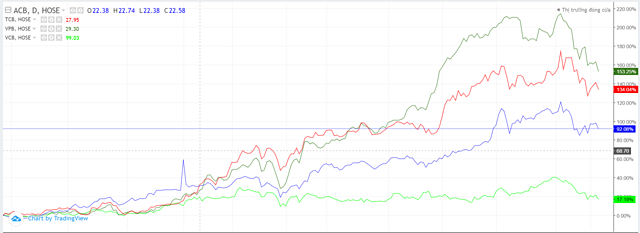

ACB (HoSE: ACB) cũng là ngân hàng chiếm tỷ trọng cao trong danh mục VEIL, với 10,16% NAV, xếp thứ 3 trong cơ cấu, tương đương 236 triệu USD. Theo sau là cổ phiếu VCB của Vietcombank (HoSE: VCB) với 6,97%NAV. Khoản đầu tư tiếp theo trong top 10 danh mục là Techcombank chiếm 4,13% NAV.

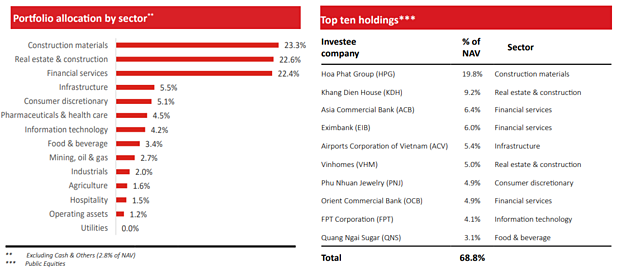

Một quỹ khác là VOF thuộc VinaCapital, các khoản đầu tư vào lĩnh vực tài chính, bao gồm ngân hàng có giá trị 291,2 triệu USD, chiếm 22,4% tài sản ròng (NAV), cao hơn so với mức 16,7% đầu năm, đứng thứ ba trong cơ cấu ngành.

Tính tới cuối tháng 6, ACB là khoản đầu tư lớn trong lĩnh vực ngân hàng và xếp thứ 3 trong tổng danh mục, chiếm 6,4% NAV, tương đương 83 triệu USD. Theo sau, khoản đầu tư vào Eximbank, đứng thứ 4, chiếm 6% NAV, tương đương 78 triệu USD. Ngân hàng còn lại nằm trong nhóm 10 khoản đầu tư lớn nhất là OCB, chiếm 4,9% NAV, tương đương 63,7 triệu USD.

So với đầu năm, tỷ trọng 3 khoản đầu tư trên đã tăng từ 13,2% lên 17,3% trong danh mục của VOF, một phần nhờ diễn biến giá cổ phiếu đi lên của nhóm ngân hàng. Tính từ đầu năm đến cuối tháng 6, thị giá ACB tăng 28%. Tuy nhiên, sau đợt giảm trong 2 tuần đầu tháng 7, con số này chỉ còn 17%. Tương tự với Eximbank lần lượt là 57% và 35%.

PYN Elite Fund cũng ưa thích các cổ phiếu ngân hàng. Top 10 danh mục quỹ này có 4 cổ phiếu ngân hàng, chiếm 36% NAV. Dẫn đầu là khoản đầu tư vào TPBank (HoSE: TPB) chiếm gần 10%NAV, theo sau là HDBank (HoSE: HDB) 9,5% NAV. MB và VietinBank lần lượt chiếm 9,4% NAV và 7,2%NAV, tính tới cuối tháng 6.

Triển vọng tích cực trong quá trình phục hồi kinh tế

Ngân hàng là huyết mạch của nền kinh tế, giữ nhiệm vụ luân chuyển, cung ứng vốn cho hoạt động sản xuất kinh doanh. Giữa bối cảnh dịch bệnh hiện nay, ngành này đóng vai trò quan trọng trong việc hỗ trợ doanh nghiệp và sẵn sàng thúc đẩy phục hồi nền kinh tế khi Covid-19 được kiểm soát.

Vị thế quan trọng của ngành ngân hàng là lý do trong danh mục phần lớn các quỹ ngoại khi đầu tư vào thị trường chứng khoán Việt Nam nói riêng và các nước trên thế giới đều nắm giữ cổ phiếu các nhà băng.

Tại buổi Livestream trực tiếp số thứ hai với chủ đề "Kinh tế vĩ mô có cần cho đầu tư chứng khoán" trong Chuỗi Chương trình Tư vấn Đầu tư của Chứng khoán SSI trên Fanpage của VTV24 Money và Fanpage Chứng khoán SSI, ông Lê Quý Hải, Phó Giám đốc Đầu tư Công Ty TNHH Quản lý Quỹ SSI nhận định ngành ngân hàng vẫn là nhóm được hưởng lợi gián tiếp trong quá trình thúc đẩy kinh tế phục hồi và có cơ hội để đầu tư.

Ông Hải cũng nhận định Ngân hàng Nhà nước (NHNN) đang điều hành chính sách tiền tệ rất thận trọng, kiểm soát lạm phát chặt chẽ. Hiện nay, áp lực lạm phát sẽ không quá lớn và dư địa để hỗ trợ nền kinh tế vẫn còn trong nửa cuối năm. Do đó, nhà đầu tư vẫn có thể tiếp tục lạc quan về tăng trưởng của thị trường chứng khoán.

Trong báo cáo của mới đây của Chứng khoán ACBS, đơn vị này cho rằng lợi nhuận ngành ngân hàng vẫn sẽ tiếp tục khả quan. Theo ACBS, ngân hàng là một trong những ngành chống chịu tốt nhất trước dịch Covid-19, nhờ chính sách tín dụng chặt chẽ hơn giai đoạn trước giúp giảm rủi ro tín dụng và giảm nợ xấu phát sinh mới, xu hướng cho vay bán lẻ giúp rủi ro được phân tán, dư nợ tại các lĩnh vực bị ảnh hưởng nặng bởi dịch bệnh (du lịch, nhà hàng, khách sạn,...) chỉ chiếm tỷ trọng thấp.

Đơn vị này đưa ra 5 yếu tố thúc đẩy lợi nhuận ngân hàng, Thứ nhất, tăng trưởng tín dụng sẽ tiếp tục duy trì ở mức tương đối cao. Thứ hai, thanh khoản hệ thống vẫn dồi dào và ổn định, giữ cho lãi suất huy động duy trì ở mức thấp. Thứ ba, ngân hàng vẫn còn nhiều dư địa để mở rộng biên lãi thuần. Thứ tư, chi phí dự phòng tín dụng có thể giảm trong năm 2021. Cuối cùng là thu nhập ngoài lãi vẫn sẽ tiếp tục tăng trưởng.

Trong nửa đầu năm, loạt ngân hàng đã báo cáo kết quả lợi nhuận khởi sắc với phần lớn tăng trên 40% như VPBank, OCB, TPBank... tăng 60-70% như ACB, Techcombank. Một số đơn vị đột biến tăng 4-5 lần như Kienlongbank, NCB, VietCapital Bank.