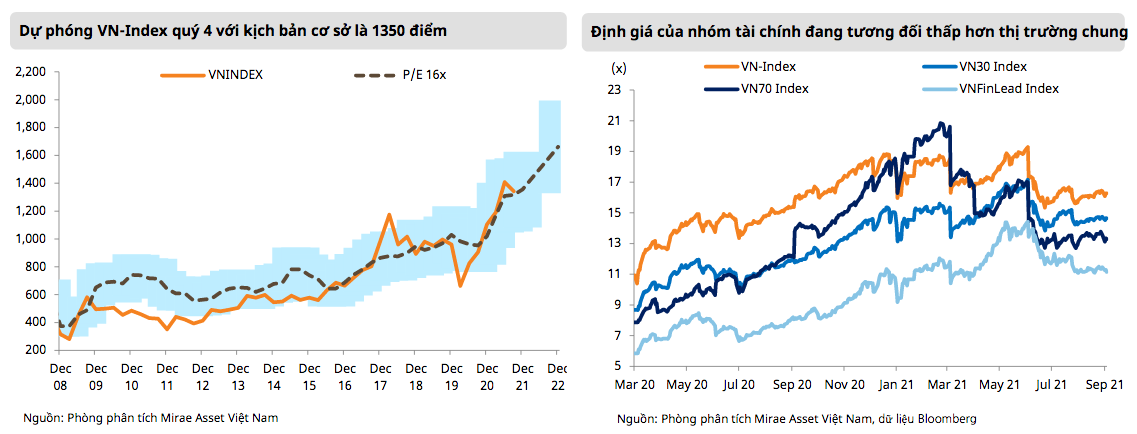

Công ty Chứng khoán Mirae Asset mới công bố báo cáo nhận định thị trường chứng khoán tháng 10/2021. Theo đó, Mirae Asset giữ nguyên kỳ vọng tăng trưởng EPS năm nay khoảng 33% trong kịch bản lạc quan, và 26% trong kịch bản xấu. Tương ứng, Mirae Asset giữ nguyên dự phóng mức dao động VN-Index cho quý 4, với kịch bản cơ sở là 1350 điểm, kịch bản khả quan là 1440 điểm.

Dù triển vọng tăng trưởng quý 3 khá ảm đạm, tuy nhiên, thị trường vẫn kỳ vọng mức EPS sẽ tăng 33% trong năm nay, tương ứng mức P/E dự phóng cuối 2021 khoảng 15,9x.

“Do vậy, với tầm nhìn đến cuối năm 2021, thị trường đang được định giá ở mức hợp lý và có phần kém hấp dẫn. Do vậy, nhà đầu tư có phần e dè, đặt biệt trước nhiều rủi ro ngắn hạn như việc kiểm soát dịch bệnh sau khi nới lỏng giãn cách. Thứ hai, rủi ro nợ xấu ngành ngân hàng tăng cao do khả năng trả nợ của người đi vay bị ảnh hưởng. Thứ ba, các rủi ro bên ngoài liên quan đến việc khối ngoại rút vốn nếu Mỹ ngưng nới lỏng tiền tệ, cũng như việc các chính sách mới của Trung Quốc có tác động đáng kể đến giá hàng hóa toàn cầu”, báo cáo cho biết.

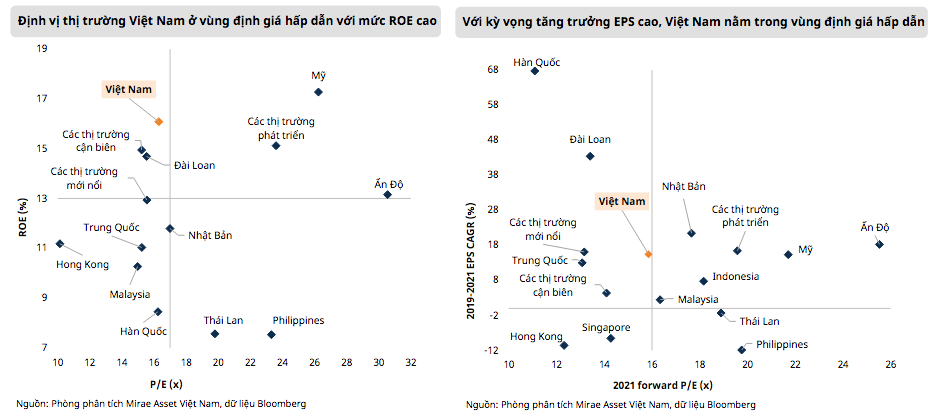

Tính đến thời điểm hiện tại, theo Mirae Asset, VN-Index có tỷ suất sinh lời vượt trội so với nhiều thị trường khác trong năm nay, với mức tăng gần 22% (xếp sau Ấn Độ với mức tăng gần 24%). Dù đã tăng giá đáng kể, Mirae Asset cho rằng mức định giá P/E 16,3x cho mức ROE 16% vẫn tương đối hấp dẫn hơn so với hầu hết các thị trường khác trong khu vực, cũng như khi so sánh với chỉ số MSCI các thị trường mới nổi, cận biên và phát triển.

Cũng theo Mirae Asset, mức kỳ vọng tăng trưởng EPS 2022 khoảng gần 23%, tương đương mức P/E dự phóng cuối 2022 khoảng gần 13x. Nhờ dịch bệnh đã được kiểm soát phần nào và việc thực hiện nới lỏng giãn cách đã bắt đầu từ tháng 10, các công ty sẽ dần tái khởi động lại các hoạt động sản xuất kinh doanh, với sự hỗ trợ của các chính sách tài khóa và tiền tệ.

Như vậy, mức định giá hiện tại vẫn hấp dẫn với tầm nhìn đến 2022. Các cơ hội mở ra khi giai đoạn bình thường mới bắt đầu, bao gồm: Các cổ phiếu vật liệu xây dựng (như thép, đá, xi măng, nhựa đường), và xây dựng được hưởng lợi nhờ đầu tư công được đẩy mạnh; Các công ty thiên về xuất khẩu, cũng như ngành cảng biển, logistic sẽ được hưởng lợi nhờ triển vọng xuất khẩu lạc quan; Bất động sản khu công nghiệp sẽ được hưởng lợi nhờ thu hút đầu tư nước ngoài FDI vẫn tốt; và nhu cầu chuyển đổi số sẽ giúp cho ngành Công nghệ thông tin được hưởng lợi trong dài hạn.

Thị trường tháng 9/2021 theo thống kê của Mirae Asset, thanh khoản sụt giảm cho thấy tâm lý dè dặt hơn của nhà đầu tư trước khi nới lỏng giãn cách xã hội. Giá trị khớp lệnh bình quân sụt giảm hơn 10% trong tháng 9, xuống còn hơn 19.000 tỷ đồng/ngày.

Theo thước đo thanh khoản của Mirae Asset, dòng tiền tập trung vào các ngành Tiện ích, Năng lượng, Bán lẻ, Thiết bị và phần cứng, May mặc và trang sức, Vận tải, Nguyên vật liệu, Xây dựng cơ bản và Bảo hiểm. Tuy nhiên dòng tiền chưa trở lại nhóm ngành trụ cột như Ngân hàng và Bất động sản.

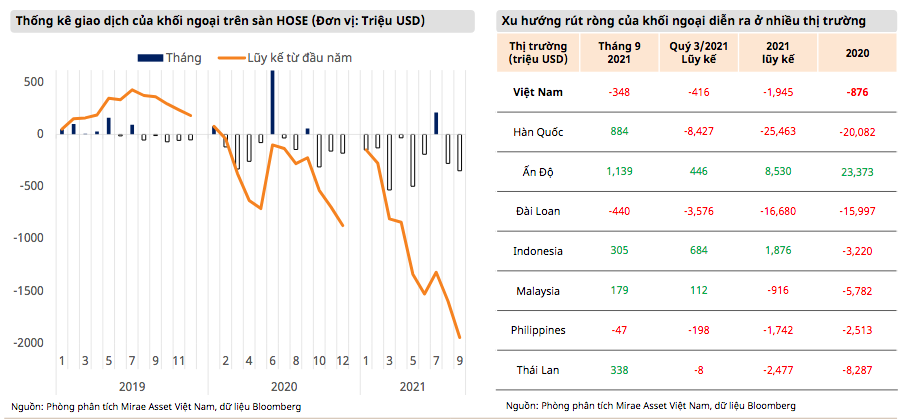

Khối ngoại bán ròng gần 348 triệu USD trong tháng 9, trong đó Xtrackers FTSE Vietnam Swap UCITS ETF và DCVFM VNDiamond ETF bị rút ròng mạnh với giá trị lần lượt là 57 triệu USD và 44 triệu USD. Trong khu vực châu Á, ngoại trừ Đài Loan và Philippines bị bán ròng, dòng vốn ngoại đã trở lại với nhiều thị trường như Ấn Độ, Hàn Quốc, Thái Lan, Indonesia, Malaysia.

Như vậy, 9 tháng đầu năm, khối ngoại đã bán ròng gần 2 tỷ USD, hơn gấp đôi so với mức bán ròng trong năm 2020.

Trái ngược với trạng thái bán ròng của khối ngoại và tổ chức trong nước, nhà đầu tư cá nhân trong nước duy trì trạng thái mua ròng kể từ đầu năm đến nay.

ĐỊNH GIÁ NGÂN HÀNG TƯƠNG ĐỐI HỢP LÝ, THÉP SẼ CÓ SỰ PHÂN HOÁ

Cập nhật triển vọng ngành Ngân hàng, Mirae Asset cho biết, mức định giá chung hiện tại của ngành là tương đối hợp lý với chỉ số thị giá trên giá trị sổ sách (P/B) trung bình là 2x, giảm 13% so với mức đỉnh 2,3-2,4x tương đương với mức hỗ trợ tốt.

Trong bối cảnh các ngân hàng đang bắt đầu tiến hành cắt giảm lãi suất để hỗ trợ khách hàng trong các tháng cuối năm 2021 theo yêu cầu của NHNN, Mirae Asset kỳ vọng sẽ có sự phân hoá mạnh mẽ giữa các ngân hàng trong đó nhóm ngân hàng thương mại cổ phần với chất lượng tài sản tốt và nắm giữ danh mục khách hàng ít bị ảnh hưởng bởi dịch bệnh sẽ có nhiều tiềm năng hơn trong nửa còn lại của năm 2021.

Với nhóm Chứng khoán, Mirae Asset cho rằng, với đặc thù ngành riêng biệt và có hệ số tương quan lớn so với thị trường, Chứng khoán sẽ là nhóm cổ phiếu đầu tiên phản ứng khi thị trường có những biến động và rung lắc kèm theo đó là mức tăng/giảm lớn hơn so với VN-Index. Tại vùng giá hiện tại, nhóm Chứng khoán đã phản ánh đầy đủ những kỳ vọng của thị trường trong năm nay.

Với nhóm Thép/Tôn mạ, sẽ có sự phân hoá về tăng trưởng. Với các công ty sản xuất tôn mạ như HSG, NKG vẫn được duy trì khuyến nghị tích cực nhờ tỷ trọng xuất khẩu/tổng doanh thu đạt trên 70%. Với các công ty sản xuất thép xây dựng nội địa như HPG, POM ảnh hưởng sẽ lớn hơn nhưng tác động sẽ không quá tiêu cực nhờ chính sách mở cửa của chính phủ bắt đầu tư tháng 10/2021.