VNDirect cho rằng việc cổ phiếu ngân hàng điều chỉnh mạnh trong thời gian qua phần nào đã phản ánh tác động tiêu cực của đợt bùng phát dịch lần thứ 4, đồng thời nhận định ngành ngân hàng là lựa chọn đầu tư tiêu biểu không chỉ nhờ nền kinh tế phục hồi hậu giãn cách xã hội mà còn thu hút dòng vốn từ sự tham gia ngày càng tăng của nhà đầu tư cá nhân, bởi đây là ngành chiếm tới 1/4 giá trị vốn hóa thị trường.

VNDirect nêu loạt lý do nên tích lũy cổ phiếu ngân hàng

Triển vọng lợi nhuận ngân hàng nhìn từ bức tranh nửa đầu năm

Số liệu kinh doanh của 17 ngân hàng niêm yết cho thấy quý II/2021, tổng lợi nhuận ròng của các ngân hàng này tăng tới 36,2% so với cùng kỳ năm ngoái.

Tính chung 6 tháng đầu năm 2021, tổng lợi nhuận ròng của 17 ngân hàng niêm yết (có tổng dư nợ vay chiếm 66% tín dụng toàn ngành) tăng 55,5% so với cùng kỳ năm ngoái. Trong đó, lợi nhuận ròng của 3 ngân hàng niêm yết có vốn Nhà nước niêm yết là Vietcombank, VietinBank và BIDV tăng 42,5%.

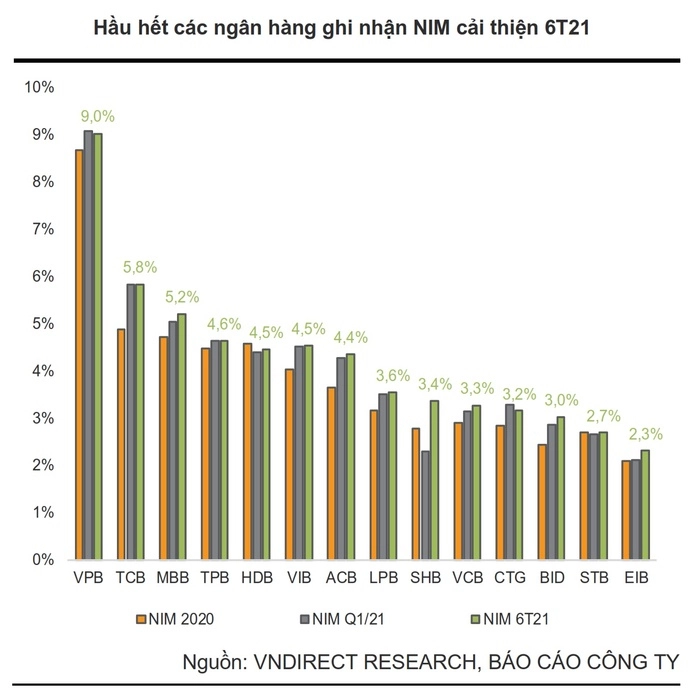

Nguyên nhân dẫn đến tốc độ tăng lợi nhuận ròng ấn tượng trên đầu tiên phải kể đến do tổng thu nhập lãi thuần từ hoạt động tín dụng tăng mạnh, nhờ biên lãi thuần NIM (biểu thị mức độ hưởng lợi ích chênh lệch giữa lãi suất huy động đầu vào và lãi suất tín dụng đầu ra) cải thiện và tăng trưởng dư nợ tín dụng khá cao, đồng thời cao hơn đáng kể tăng trưởng tiền gửi.

Theo đánh giá của Công ty Chứng khoán VNDirect trong báo cáo phân tích ngành ngân hàng công bố mới đây, hầu hết các ngân hàng niêm yết đều ghi nhận NIM mở rộng trong 6 tháng đầu năm nay do chi phí vốn giảm sâu hơn mức giảm của tỷ suất sinh lời của tài sản.

Techcombank, ACB và BIDV ghi nhận mức cải thiện NIM lớn nhất trong khi chỉ có HDBank và Sacombank là ghi nhận giảm NIM trong 6 tháng đầu năm nay.

"Chúng tôi cho rằng việc cải thiện NIM sẽ chậm lại trong nửa cuối năm 2021 do các ngân hàng thương mại (NHTM) được yêu cầu hạ lãi suất cho vay để hỗ trợ khách hàng/doanh nghiệp trong đại dịch", nhóm chuyên gia của VNDirect nhận định.

Cụ thể, các ngân hàng thương mại (NHTM) có vốn nhà nước như Vietcombank và VietinBank đã giảm lãi suất cho vay lên tới 1 điểm %, trong khi BIDV giảm lãi suất cho vay lên tới 1,5 điểm % cho tất cả khách hàng trong nửa cuối năm; Vietcombank, sau đó, tiếp tục giảm lãi suất cho vay lên tới 0,5 điểm % đối với các khoản vay hiện hữu của khách hàng tại TP. HCM, Bình Dương và 17 tỉnh phía Nam khác đang thực hiện Chỉ thị 16. Tổng gói hỗ trợ lãi suất của 3 ngân hàng trên ước tính lên tới gần 11.000 tỷ đồng trong nửa cuối năm 2021.

Trong nhóm các NHTM tư nhân, Techcombank, VPBank, MB và ACB giảm lãi suất cho vay lên đến 1,5 điểm % đối với các khoản vay hiện tại và khoản vay mới để hỗ trợ khách hàng trong nửa cuối năm.

Cũng theo dự báo VNDirect, xu hướng cải thiện NIM sẽ không đồng đều giữa các ngân hàng, do mức độ biến động của mỗi ngân hàng đối với cạnh tranh trong huy động tiền gửi và nhu cầu huy động vốn rất khác nhau.

"Do ảnh hưởng của đợt bùng phát dịch bệnh vẫn kéo dài, chúng tôi kỳ vọng Ngân hàng nhà nước sẽ tiếp tục duy trì chính sách tiền tệ linh hoạt hiện hành cho đến năm 2022. Nhờ vậy, các ngân hàng sẽ tiếp tục hưởng lợi từ chi phí vốn thấp. Do đó, trong bối cảnh cạnh tranh tiền gửi không gay gắt lắm và thanh khoản dồi dào như hiện nay, chúng tôi ưa thích các ngân hàng có khả năng mở rộng cho vay cá nhân vì sẽ được hưởng lợi suất tài sản tốt hơn", nhóm chuyên gia nêu quan điểm.

Hầu hết các ngân hàng niêm yết đều ghi nhận NIM mở rộng trong 6 tháng đầu năm nay do chi phí vốn giảm sâu hơn mức giảm của tỷ suất sinh lời của tài sản.

Với tăng trưởng dư nợ tín dụng, mức tăng toàn hệ thống ngân hàng đạt 6,44% trong 6 tháng đầu năm 2021, gần gấp đôi so với mức tăng cùng kỳ năm ngoái. Tín dụng tăng trưởng mạnh mẽ đến từ lĩnh vực công nghiệp, thương mại và dịch vụ.

Đối với nhóm 17 ngân hàng niêm yết, tổng dư nợ cho vay tăng tới 8% trong 6 tháng đầu năm 2021, cao hơn nhiều so với mức tăng trưởng 3,5% cùng kỳ năm ngoái. Các NHTM có vốn Nhà nước (VietinBank, Vietcombank và BIDV) chiếm 33,7% thị phần cho vay, ghi nhận mức tăng trưởng tín dụng đạt 7,4% sv đầu năm, cao hơn mức tăng trưởng tín dụng toàn hệ thống.

Cùng với đó, tốc độ tăng trưởng tín dụng vượt xa so với tăng trưởng tiền gửi khách hàng (chỉ đạt 4,8% trong 6 tháng đầu năm 2021 đối với 17 ngân hàng niêm yết).

VNDirect cho rằng môi trường lãi suất thấp làm tiền gửi có xu hướng tăng chậm lại trong 6 tháng đầu năm. Sau 3 lần cắt giảm lãi suất điều hành trong năm 2020, lãi suất tiền gửi của tất cả các kỳ hạn liên tục giảm từ tháng 4 năm ngoái.

Dự báo về triển vọng tăng trưởng tín dụng, VNDirect nhận thấy tín dụng toàn ngành bắt đầu chững lại từ tháng 7 khi số lượng ca nhiễm Covid-19 mỗi ngày tăng cao và việc giãn cách xã hội quyết liệt hơn được áp dụng ở nhiều thành phố lớn. Cụ thể, tín dụng toàn hệ thống ngân hàng chỉ tăng 0,9 điểm % trong 2 tháng vừa qua, đạt 7,4% tại thời điểm cuối tháng 8 so với mức 6,44% nửa đầu năm.

"Chúng tôi hạ dự báo tăng trưởng tín dụng toàn ngành cho năm 2021 xuống 10-12% từ mức 13% đưa ra trước đó do đánh giá cầu tín dụng chưa phục hồi bởi ảnh hưởng của đợt bùng phát dịch bệnh hiện nay. Ở kịch bản cơ sở, chúng tôi kỳ vọng số lượng ca nhiễm mỗi ngày sẽ giảm và việc đi lại sẽ được nới lỏng vào cuối tháng 9. Nhờ vậy, nhu cầu tín dụng sẽ tăng trở lại vào cuối quý IV/2021", nhóm chuyên gia cho hay.

VNDirect bày tỏ lạc quan một cách thận trọng về triển vọng trong năm 2022 vì tin rằng lãi suất thấp sẽ hỗ trợ cho tăng trưởng tín dụng khi tiêu dùng trong nước dần hồi phục sau đại dịch.

Bên cạnh việc cải thiện thu nhập lãi thuần từ hoạt động tín dụng, các nguồn thu ngoài lãi cũng góp phần đáng kể vào mức tăng lợi nhuận ròng. Song song, tỷ lệ chi phí hoạt động trên tổng thu nhập hoạt động (CIR) giảm cũng là điểm sáng trong 6 tháng đầu năm.

Cụ thể, CIR bình quân giảm xuống 35,3% trong 6 tháng đầu năm 2021 từ mức 43,4% cùng kỳ năm ngoái. Điều này, theo VNDirect, có thể được giải thích một phần rằng hầu hết các ngân hàng đã trì hoãn việc mở rộng mạng lưới trong thời gian này, cùng với đó, những ngân hàng đã đầu tư mạnh vào cơ sở hạ tầng công nghệ và số hóa trong giai đoạn trước, bây giờ bắt đầu gặt hái thành quả.

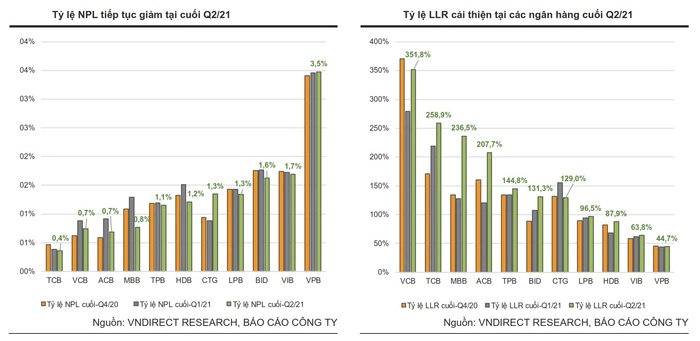

Nhờ diễn biến lạc quan ở các nguồn thu cũng như chi phí hoạt động mà cho dù hầu hết hầu hết các ngân hàng tích cực trích lập dự phòng trong 6 tháng đầu năm 2021 để chuẩn bị cho khả năng nợ xấu mới tăng cao do các doanh nghiệp chịu tác động mạnh từ đợt bùng phát đang diễn ra, nhưng lợi nhuận ròng 6 tháng của các ngân hàng vẫn tăng cao.

Cụ thể, chi phí tín dụng trung bình tăng 0,2 điểm % so với cùng kỳ năm ngoái, lên 1,5%. Các ngân hàng dẫn đầu trong việc trích lập dự phòng thể hiện qua tỷ lệ trích lập dự phòng/lợi nhuận trước dự phòng cao, gồm có BIDV (65,5%), VPBank (48,9%), EIB (44,3%).

Nhờ đó, tỷ lệ bao phủ nợ xấu (LLR) trung bình được cải thiện lên 123,2% vào cuối tháng 6/2021 từ mức 108,8% vào cuối 2020 và 80,8% tại tháng 6/2020. Các ngân hàng có tỷ lệ LLR cao nhất cuối tháng 6/2021 là Vietcombank (351,8%), Techcombank (258,9%), MB (236,5%) và ACB (207,7%).

Dự phòng nhiều, xóa nợ nhiều cũng giúp tỷ lệ nợ xấu (NPL) bình quân của 17 ngân hàng niêm yết giảm xuống mức 1,49% cuối tháng 6/2021 so với mức 1,54% cuối năm 2020 và mức 1,81% cuối tháng 6/2020. Các ngân hàng ghi nhận chất lượng tài sản tốt nhất cuối tháng 6/2021 với tỷ lệ nợ xấu thấp nhất gồm: Techcombank (0,4%), Vietcombank (0,7%), ACB (0,7%) và MB (0,8%).

Chi phí dự phòng tăng tạo điều kiện giảm tỷ lệ nợ xấu và tăng tỷ lệ bao phủ nợ xấu

Ngày 7/9/2021, Ngân hàng Nhà nước đã ban hành TT14/2021/TT-NHNN cho phép các ngân hàng được cơ cấu lại thời hạn trả nợ và miễn giảm lãi phí, giữ nguyên nhóm nợ đối với dư nợ phát sinh sau thời gian quy định theo TT03/2021/TT-NHNN và TT01/2020/TT-NHNN.

Theo nhận định của VNDirect, chính sách mới này sẽ giúp giảm áp lực trích lập dự phòng cho các ngân hàng và hỗ trợ doanh nghiệp bị ảnh hưởng bởi đại dịch.

"Do lo ngại về khả năng gia tăng nợ xấu trong một vài quý tới, chúng tôi ưa thích các ngân hàng có chất lượng tài sản vững chắc và nguồn dự phòng dồi dào", nhóm chuyên gia nêu quan điểm.

Thời điểm để tích lũy cổ phiếu ngân hàng

VNDirect cho rằng hiện nay là thời điểm để tích lũy cổ phiếu ngân hàng.

"Chúng tôi tin rằng các nhà đầu tư đều hình dung được bức tranh lợi nhuận nửa cuối năm 2021 sẽ chịu tác động lớn từ đợt bùng phát hiện tại; do đó thị trường chủ yếu sẽ nhìn vào triển vọng lợi nhuận năm 2022. Những khoảng trống tăng trưởng sẽ được bù đắp trong các quý tiếp theo khi các hoạt động sản xuất kinh doanh vận hành bình thường trở lại. Và ngành ngân hàng là lựa chọn đầu tư tiêu biểu trong bối cảnh nền kinh tế phục hồi sau đại dịch", nhóm chuyên gia nhấn mạnh.

Thêm vào đó, về phương diện dòng tiền, theo VNDirect, thanh khoản thị trường chứng khoán tăng ổn định từ đầu năm đến nay trong bối cảnh mặt bằng lãi suất huy động thấp, TTCK đang trở thành 1 kênh đầu tư hấp dẫn thu hút các nhà đầu tư cá nhân.

"Chúng tôi nhận thấy xu hướng này sẽ còn tiếp tục kéo dài sang năm 2022, được thể hiện thông qua sự tăng trưởng số lượng tài khoản cá nhân mở mới trong 2 tháng vừa qua. Chiếm 1/4 giá trị vốn hóa thị trường, rõ ràng, ngành ngân hàng là một trong những ngành thu hút dòng vốn từ sự tham gia ngày càng tăng của nhà đầu tư cá nhân", nhóm chuyên gia nêu góc nhìn.

Việc giá cổ phiếu ngân hàng điều chỉnh mạnh trong thời gian qua, theo VNDirect, phần nào đã phản ánh tác động tiêu cực của đợt bùng phát hiện nay. Vì vậy cổ phiếu ngân hàng trở nên hấp dẫn hơn khi cân nhắc giữa rủi ro và hiệu quả đầu tư.

Công ty chứng khoán này lưu ý rủi ro chính đối với ngành ngân hàng hiện nay là việc áp dụng giãn cách xã hội do dịch Covid-19 lâu hơn dự kiến; hoặc một biến thể khác của chủng virus phát sinh có thể cản trở hoạt động kinh tế trở lại bình thường. Điều này có thể khiến các ngân hàng ghi nhận trích lập dự phòng cao hơn và cầu tín dụng yếu hơn so với dự báo trong giai đoạn nửa sau 2021 và 2022. Một rủi ro khác là NIM giảm nhiều hơn dự báo do nhu cầu tín dụng bị suy yếu.

Trong bối cảnh lợi nhuận của ngành ngân hàng có xu hướng tăng chậm lại trong các quý tiếp theo, VNDirect ưa thích các ngân hàng có 3 đặc điểm sau:

Thứ nhất, trong bối cảnh tín dụng phục hồi yếu, các ngân hàng có có khả năng đẩy mạnh tín dụng, hoặc có khả năng để nâng cao tỷ trọng thu nhập ngoài lãi (thông qua bancassurance, dịch vụ ngân hàng đầu tư, kinh doanh ngoại hối…) sẽ là những ngân hàng chiếm ưu thế.

Thứ hai, trong bối cảnh cạnh tranh tiền gửi ít gay gắt hơn và thanh khoản dồi dào, các ngân hàng có khả năng thúc đẩy vay cá nhân nên được chú ý bởi có thể có được lợi suất tài sản tốt hơn.

Thứ ba, do lo ngại về khả năng nợ xấu tăng cao trong một vài quý tiếp theo, các ngân hàng có chất lượng tài sản vững chắc và có nguồn dự phòng dồi dào sẽ là sự lựa chọn hợp lý.

Trên các cơ sở đã nêu, VCB của ngân hàng Vietcombank, TCB của ngân hàng Techcombank và ACB của ngân hàng ACB là 3 cổ phiếu tiêu điểm mà VNDirect lựa chọn.