Trong khi Bear Stearns đang ngồi trên đống lửa, thì vị Chủ tịch da màu của Ngân hàng này, Jimmy Cayne, lại đang… chơi bài Bridge.

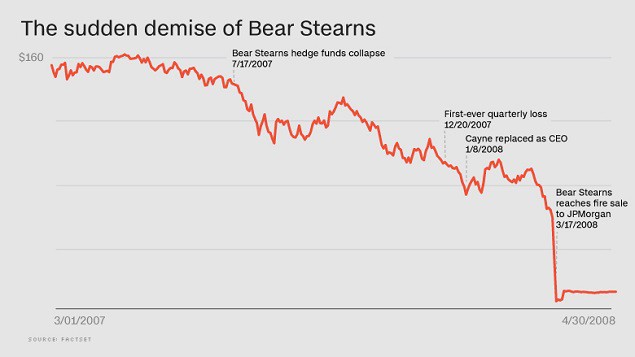

Sự sụp đổ của Bear Stearns là vô cùng đáng kinh ngạc vì Ngân hàng đầu tư nhỏ nhất trên Phố Wall này đã từng đứng vững qua nhiều thời kỳ đen tối như cuộc Đại Suy thoái, Ngày thứ Hai Đen tối (Black Monday) và cả vụ tấn công khủng bố 11/09. Ấy vậy mà, vào tháng 3/2009, các khách hàng và đối tác giao dịch lại quay lưng bỏ rơi Ngân hàng này vì họ đang đặt cược lớn vào các khoản thế chấp độc hại (toxic mortgages).

Chỉ trong vòng vài tuần, Bear Stearns trở nên cạn kiệt tiền mặt. Vào ngày 16/03/2008, Bear Stearns đã đồng ý bán phá giá tài sản của mình với sự hậu thuẫn từ Chính phủ Mỹ, và được JPMorgan Chase mua lại với mức giá không tưởng 2 USD cho mỗi cổ phiếu.

Đối với Bear Stearns, đó là dấu chấm hết cho 85 năm hoạt động như là một công ty độc lập. Ngân hàng này trở thành ngân hàng sụp đổ đầu tiên và kéo theo hiệu ứng domino ra cả nền kinh tế trong cuộc khủng hoảng tài chính năm 2008 – một giai đoạn hoảng loạn nhất bao trùm lên Phố Wall kể từ năm 1929.

“Lúc đó, chúng tôi là công ty nhỏ nhất”, Paul Friedman, từng là Giám đốc quản lý cấp cao tại Bear Stearns, nói với hãng tin CNNMoney.

|

Cú đổ đèo đột ngột của Bear Stearns

|

Vào ngày 13/03/2008, các nhà điều hành của Bear Stearns ở New York đang tranh giành để có được khoản tài trợ khẩn cấp (emergency funding). Bên cạnh đó, các vị Giám đốc đã tiến hành một cuộc họp qua điện thoại để bàn luận về số tiền cần thiết để tiếp tục vận hành Bear Stearns.

Trong lúc dầu sôi lửa bỏng như thế, ông Cayne lại vào họp trễ chỉ vì bận chơi bài Bridge tại một giải đấu bài chuyên nghiệp ở Detroit, theo ghi nhận từ Fortune và The Wall Street Journal. (Và tại giải đấu này, ông Cayne đứng vị trí thứ 4)

“Ông ấy thà ở nhà với bộ đồ ngủ của mình để chơi bài Bridge trên máy tính”, Alan "Ace" Greenberg, CEO của Bear Stearns trong giai đoạn 1978-1993, viết trong cuốn sách “The Rise and Fall of Bear Stearns” – vốn được phát hành 3 năm sau khi ngân hàng này sụp đổ.

“Trong thời điểm khủng hoảng, ông ấy còn chẳng đoái hoài tới nhiệm vụ của mình”, Greenberg viết rõ.

Thậm chí 10 năm sau, vụ sụp đổ của Bear Stearns vẫn thật đáng kinh ngạc vì nó diễn ra quá nhanh và cũng vì vị Chủ tịch Cayne – người đã từng lèo lái Ngân hàng này qua những năm tháng thành công – đang bận chơi bài Bridge và lãng quên vị trí lãnh đạo của mình.

Câu chuyện về vị Chủ tịch mê bài Bridge

Ông Jimmy Cayne

|

Ông Cayne giữ vị trí CEO của Bear Stearns trong khoảng 15 năm. Và cho tới tháng 1/2008, ông từ chức CEO, nhưng vẫn còn giữ ghế Chủ tịch công ty. Trong những tháng căng thẳng hồi năm 2008, phong cách quản lý “không hề đụng tay” của ông Cayne đã dẫn tới việc ông bỏ lỡ nhiều sự kiện quan trọng báo trước về khả năng khủng hoảng sắp xảy ra.

Khi hai quỹ đầu cơ của Bear Stearns – vốn đặt cược vào các khoản thế chấp độc hại – sụp đổ vào tháng 7/2007, thì ông Cayne vẫn đang tham gia vào giải đấu bài Bridge ở Nashville, Tennessee, và không hề đụng tới điện thoại hay truy cập vào thư điện tử để kiểm tra tình hình công ty, tờ The Wall Street Journal ghi nhận tại thời điểm đó.

Bất chấp tình trạng hỗn loạn trên Phố Wall trong mùa hè năm đó, ông Cayne vẫn thường dành cuối tuần để chơi golf tại một câu lạc bộ ở New Jersey. Vào ngày thứ Năm mỗi tuần, vị CEO này sẽ bỏ ra 1,700 USD để đi trực thăng từ Manhattan để tới câu lạc bộ chơi golf ở New Jersey.

Báo cáo cuối cùng của ủy ban quốc gia về cuộc khủng hoảng tài chính năm 2008 kết luận rằng sự sụp đổ của Bear Stearns xuất phát từ các khoản đầu tư thế chấp rủi ro, đòn bẩy cao cùng với hoạt động quản trị doanh nghiệp và rủi ro yếu kém.

Báo cáo của Ủy ban Điều tra Khủng hoảng Tài chính (FCIC) có nhắc đến ông Cayne, trong đó ghi rằng “một số nhà điều hành cấp cao lên tiếng chỉ trích nặng nề về ông Cayne”. Thomas Marano – người “góp công lớn” trong việc dẫn tới cuộc khủng hoảng tài chính vì lúc đó ông đang lãnh đạo phòng thế chấp của Bear Stearns – nói với Ủy ban rằng ông Cayne dành nhiều thời gian để chơi golf và bài Bridge.

Tạp chí Time cũng liệt ông Cayne vào danh sách 25 người để đổ lỗi cho cuộc khủng hoảng tài chính năm 2008.

“Tôi không kiểm soát được đòn bẩy”

Bản thân ông Cayne cũng thừa nhận rằng lẽ ra ông phải làm việc nhiều hơn trong những năm tháng trước thời điểm Bear Stearns sụp đổ.

“Tôi không ngừng nó lại được. Tôi không kiểm soát được đòn bẩy”, ông Cayne nói với tạp chí Fortune.

Sự đổ đèo của giá cổ phiếu Bear Stearns đã khiến ông Cayne – người tham gia vào công ty từ năm 1969 – mất gần 1 tỷ USD.

Trước khi bước lên đỉnh cao quyền lực trên Phố Wall, ông Cayne làm nhiều công việc khác nhau, bao gồm bán phế liệu, lái taxi và bán máy photocopy.

Tuy nhiên, đam mê lớn nhất của ông là bài Bridge, và trò chơi này thu hút Cayne đến với New York trong thập niên 60 với giấc mộng trở thành người chơi bài Bridge chuyên nghiệp. Ông thậm chí còn giành chiến thắng trong giải đấu bài Bridge quốc gia. Tình yêu dành cho bài Bridge của Jimmy Cayne còn giúp ông vượt qua vòng phỏng vấn ở Bear Stearns trong năm 1969.

Dĩ nhiên, phong cách quản lý của ông Cayne không phải là lý do duy nhất dẫn tới sự sụp đổ của Bear Stearns và phải cần tới sự cứu giúp của JPMorgan để tránh phá sản. Trên thực tế, chiến thuật của ông dường như có hiệu quả trong nhiều năm liền và bằng chứng là Bear Stearns đã đạt được nhiều thành tựu khổng lồ. Giá cổ phiếu Bear Stearns nhảy vọt từ mức 16 USD/cp (thời điểm ông lên vị trí CEO trong năm 1993) lên gần 173 USD tại mức đỉnh hồi đầu năm 2007.

Ông Friedman cho hay các CEO cũng giống với các Tổng thống Mỹ: Họ vay nợ rất nhiều khi tình hình tiến triển tốt và rồi sau đó lại đổ lỗi cho những thứ khác khi nền kinh tế đi xuống.

“Jimmy Cayne là một trong những người giữ chức CEO”, ông Friedman cho hay.

Các khoản đầu tư thế chấp độc hại

Các nhà lãnh đạo cấp cao khác cũng góp phần dẫn tới sự sụp đổ của Bear Stearns.

Warren Spector, đồng Chủ tịch và Giám đốc vận hành (COO) của Bear Stearns, đứng trong một cuộc chiến nội bộ để thay thế ông Cayne. Trong số các trách nhiệm của ông Spector có cả quản lý các quỹ đầu cơ – nhưng cuối cùng các quỹ này đã sụp đổ.

“Rõ ràng đây là thất bại của những người nắm giữ vị trí cao nhất của Bear Stearns”, ông Bove cho hay. “Nhưng những thất bại hàng ngày – để rồi dẫn tới thảm họa về khoản đầu tư thế chấp – có lẽ đều xuất phát từ Warren Spector”.

Alan Schwartz, người nhận chức CEO từ ông Cayne vào đầu năm 2008 , là người đề xuất đầu tư vào lĩnh vực thế chấp, Ủy ban Điều tra Khủng hoảng Tài chính (FCIC) tìm thấy.

Các khoản đầu tư thế chấp đã giáng một đòn nặng nề lên Bear Stearns khi bong bóng thị trường nhà ở bắt đầu nổ tung. Bear Stearns đã thực hiện nhiều khoản cho vay dưới chuẩn, khoản thế chấp tới những người đi vay có khả năng trả nợ thấp.

Chỉ vài ngày trước khi bị JPMorgan thâu tóm, ông Schwartz còn khăng khăng cho rằng không hề có khủng hoảng thanh khoản ở công ty.

Tuy nhiên, nhận định trên cũng không thể ngăn chặn sự hoảng sợ từ các khách hàng và người cho vay của quỹ đầu cơ Bear Stearns. Kết quả là họ nhanh chóng rút vốn của mình ra khỏi ngân hàng này.

Bị cuốn vào “hố đen”

Cũng như các công ty khác trên Phố Wall, Bear Stearns phụ thuộc vào nguồn vốn ngắn hạn để điều hành hoạt động kinh doanh. Trong suốt thời gian khủng hoảng, các khoản vay mượn thông qua hợp đồng repo có thể cạn kiệt gần như là ngay lập tức. Và đó là những gì đã xảy ra với Bear Stearns trong năm 2008.

Robert Upton, từng là Thủ quỷ của Bear Stearns, nói với FIFC rằng, trước khi sụp đổ, ông không hề mảy may lo lắng về việc nguồn vốn thông qua hợp đồng repo cạn sạch.

Cuối cùng, Bear Stearns cũng hết tiền mặt. Vào ngày thứ Năm (13/03/2008), Ngân hàng này nói với SEC rằng họ không còn khả năng hoạt động bình thường vào ngày mai.

Thế là ông Schwartz gọi cho Jamie Dimon, CEO của JPMorgan, để nhờ vay 30 tỷ USD. Ông Dimon từ chối yêu cầu trên – trừ khi Chính phủ liên bang đã sẵn sàng nhảy vào với gói cứu trợ.

Sau khi đàm phán với Bộ trưởng Tài chính Mỹ – Henry Paulson, Chủ tịch của Cục Dự trữ Liên bang Mỹ (Fed) –Ben Bernanke và Chủ tịch Fed khu vực New York – Tim Geithner, Fed đã đồng ý cung cấp khoản vay 12.9 tỷ USD cho Bear Stearns thông qua JPMorgan.

Tuy nhiên, sự hỗ trợ từ Fed cũng không thể nào khôi phục niềm tin của nhà đầu tư vào Bear Stearns. Giá cổ phiếu của Ngân hàng này tụt dốc thêm 47% trong ngày thứ Sáu (14/03/2008). Ông Geithner nói với Bear Stearns rằng Fed sẽ cho vay ngay cuối tuần đó, qua đó buộc họ phải ngay lập tức tìm kiếm người mua lại Bear Stearns.

JPMorgan rõ ràng là công ty mua lại đó vì Bear Stearns và JPMorgan có mối hệ rất thân thiết. Bear Stearns tiến tới hợp đồng bán phá giá tài sản vào tối ngày Chủ nhật (16/03) và theo thỏa thuận này, giá cổ phiếu của công ty chỉ ở mức 2 USD/cp (sau đó, giá được nâng lên 10 USD/cp). Đợt bán này được Fed hậu thuẫn, Cơ quan này cho phép JPMorgan loại bỏ một số tài sản “độc hại” của Bear Stearns ra khỏi bảng cân đối kế toán.

Sau đó, ông Bernanke nói với những người điều tra rằng ông sợ vụ sụp đổ của Bear Stearn sẽ làm đóng băng tất cả thị trường tín dụng.

Nhận định của Bernanke về số phận của Bear Stearns được xem là điềm báo trước về những ngày tháng cực kỳ u tối phía trước của Phố Wall trong năm 2008.

“Cứ như kiểu bị cuốn vào một hố đen vậy”, ông Bernanke cho hay.

Ngay cả sau vụ sụp đổ của Bear Stearns, ông Cayne vẫn thản nhiên chơi bài Bridge. Trên thực tế, ông Cayne bị vướng với vụ bê bối về bài Bridge trong năm 2015 sau khi hai người đồng đội bị cáo buộc gian lận.

Ngoài ra, ông Cayne cũng thừa nhận với những người điều tra khủng hoảng rằng ông là một phần lý do dẫn tới vụ sụp đổ của Bear Stearns.

“Tôi nhận trách nhiệm về những gì đã xảy ra”, ông Cayne cho hay. “Tôi sẽ không trốn tránh trách nhiệm đó”.

| Hợp đồng mua lại (Repurchase agreement - Repo) là một hợp đồng trong đó ngân hàng bán một số lượng tín phiếu kho bạc mà nó đang nắm giữ, kèm theo điều khoản mua lại số tín phiếu đó sau một vài ngày hay một vài tuần với mức giá cao hơn. |

Vũ Hạo (Theo CNNMoney)

FiLi

![Cơn địa chấn G-DRAGON 2025 WORLD TOUR [Übermensch] mở bán vé day 2 tại 8WONDER OCEAN CITY](/zoom/480x288/uploads/images/blog/quypucca/2025/10/10/con-dia-chan-g-dragon-2025-world-tour-ubermensch-mo-ban-ve-day-2-tai-8wonder-ocean-city-1760105421.jpg)