Mục tiêu của Masan MeatLife đến năm 2022 sẽ trở thành thương hiệu thịt mát đóng gói số 1 tại Việt Nam, phân phối 10% thị phần thịt heo toàn quốc với doanh đạt 1,5-3 tỷ USD, lợi nhuận sau thuế từ 200-450 triệu USD.

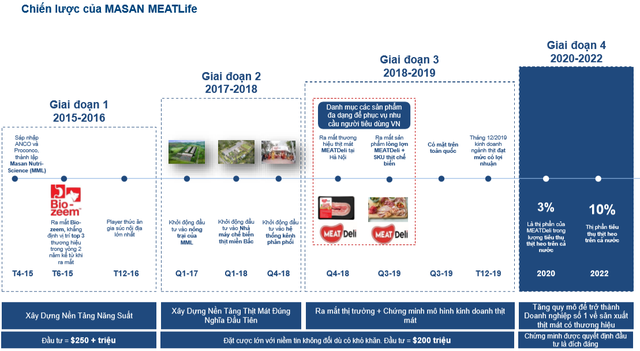

Masan Meatlife, công ty đổi tên từ Masan Nutri-Science, chsàn n thức ăn chăn nuôi và cung cấp sản phẩm thịt mát theo chu trình khép kín "từ trang trại tới bàn ăn". Công ty này đưa ra thị trường thương hiệu thịt mát MeatDeli vào cuối năm 2018 và đang đẩy nhanh việc giao dịch cổ phiếu trên sàn Upcom. Động thái mới nhất, Masan Meat Life muốn chào bán 9,99% cổ phần với giá không thấp hơn 90.000 đồng/cp. Trên thị trường OTC, môi giới đang chào giá 75.000 đồng/cp.

Masan không giấu giếm tham vọng muốn làm một "Vinamilk" trong ngành thịt, hoặc ít ra có thể lập lại trật tự về ngành thịt giống như những gì Masan Consumer đã làm trong ngành nước mắm.

Tham vọng chiếm 10% của thị trường thịt 10 tỷ USD

Theo một thống kê, Việt Nam là quốc gia có lượng tiêu thụ thịt lợn bình quân đầu người thứ hai thế giới, chỉ sau Trung Quốc. Trong đó 63% lượng tiêu thụ đạm động vật tươi tại Việt Nam là thịt lợn, 30% là thịt bò và 7% là gia cầm. Tiêu thụ thịt lợn bình quân đầu người tại Việt Nam dao động ở mức 26-38 kg/người/năm. Sức mua tương đương của Mỹ gấp 9 lần so với Việt Nam song giá lợn hơi trung bình ở Việt Nam gấp 1,4 lần so với Mỹ. Khi thu nhập bình quân đầu người tăng nhanh, người tiêu dùng Việt Nam chú trọng nhiều hơn đến an toàn thực phẩm, 88% người tiêu dùng sẵn sàng chi nhiều tiền hơn cho sản phẩm thịt an toàn. Trong 2 năm qua, ngành chăn nuôi heo đã bị tổn thất lớn bởi dịch bệnh bao gồm bệnh Lở mồm long móng và dịch tả theo Châu phi.

Theo Masan, Việt Nam hiện nay chưa có mô hình phân phối thịt quy mô lớn hợp vệ sinh, 98% ra chợ truyền thống và đa phần là thịt nóng. Đặc điểm của thịt nóng có thời gian sử dụng ngắn (4 giờ ngoài nhiệt độ thường) và có nguy cơ hỏng nhanh dưới điều kiện bảo quản tại chợ. Trong khi thịt mát có hạn sử dụng từ 7-11 ngày.

Mục tiêu của Masan MeatLife đến năm 2022 sẽ trở thành thương hiệu thịt mát đóng gói số 1 tại Việt Nam, phân phối 10% thị phần thịt heo toàn quốc với doanh đạt 1,5-3 tỷ USD, lợi nhuận sau thuế từ 200-450 triệu USD.

Masan muốn trở thành Vinamilk của ngành thịt

Để thực hiện được mục tiêu tham vọng này, Masan đã lấy Vinamilk làm tấm gương và mong muốn MeatLife sẽ là "một Vinamilk trong ngành thịt". Masan xếp Vinamilk vào nhóm công ty hàng tiêu dùng và xếp các đối thủ trực tiếp của mình là CP Group và Cargill là các công ty nông nghiệp. Các công ty làm nông nghiệp đơn thuần bị dẫn dắt bởi năng suất, không tham gia chuỗi giá trị sâu vì rất ít sản phẩm tiêu dùng, hệ thống phân phối B2B (business to business) và gần như không có thương hiệu.

Trong khi đó, Vinamilk, mặc dù không sở hữu năng suất trong toàn chuỗi và chỉ có 15% nguyên liệu từ trại nuôi bò sữa riêng, nhưng Vinamilk là công ty sữa lớn nhất Việt Nam nhờ có sức mạnh của thương hiệu. So với các công ty nông nghiệp đơn thuần, tăng trưởng doanh thu và tỷ suất lợi nhuận của Vinamilk trong thời gian qua vượt trội hơn hẳn.

Vinamilk đang chiếm hơn 50% của thị trường sữa 4 tỷ USD, trước đây thị trường sữa chỉ có quy mô 1 tỷ USD nhưng không có người dẫn dắt cuộc chơi. Masan tin rằng mô hình hàng tiêu dùng (FMCG) sẽ thay đổi thị trường thịt, giống như Vinamilk đã làm với thị trường sữa. Thị trường thịt heo hiện nay có giá trị 10 tỷ USD nhưng có người dẫn đầu và 99% sản phẩm không có thương hiệu.

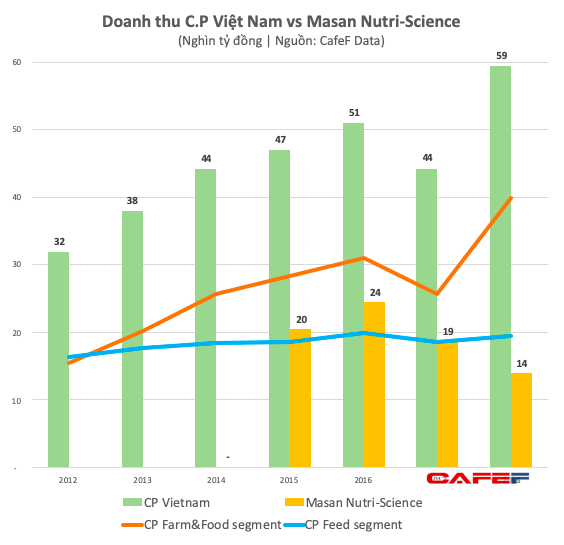

Mặc dù quy mô của CP vượt trội hơn hẳn (năm 2018 doanh thu của CP Việt Nam đạt 59.000 tỷ, gấp 4,2 lần của Masan MeatLife), trong đó mảng chăn nuôi và chế biến thực phẩm của C.P (C.P Farm & Food) đóng góp tới 40 nghìn tỷ doanh thu song Masan MeatLife vẫn đánh giá CP Group chỉ là "anh nông nghiệp", "công ty chăn nuôi" không có hoạt động marketing, không sở hữu cơ sở chế biến thịt đồng nghĩa với không kiểm soát được chất lượng sản phẩm thịt. CP vẫn chỉ tập trung tại thị trường thịt tươi sống có hạn sử dụng từ 1-2 ngày. Trong khi đó, Masan MeatLife sở hữu chuỗi giá trị từ thức ăn gia súc, một phần trang trại chăn nuôi và cơ sở chế biến.

Mảng thức ăn gia súc trong 3-5 năm tới sẽ đóng góp 50-100 triệu USD để có nguồn tiền đầu tư trong ngành thịt. Masan MeatLife cũng mạnh tay đầu tư vào trang trại heo tại Nghệ An và cơ sở chế biến thịt ở Hà Nam. Mục tiêu trang trại tại Nghệ An đạt 230.000-250.000 con nửa đầu năm 2020, đảm bảo nguồn cung thịt lợn cho MeatDeli.

Nửa cuối 2019 sẽ là thời điểm để MeatDeli tăng tốc mở rộng cửa hàng, dự kiến cuối năm nay sẽ sở hữu hơn 60 cửa hàng MeatDeli, hơn 100 điểm bán tại siêu thị, hơn 400 đại lý, doanh thu 640-670 triệu USD trong đó 10% đóng góp từ thịt.

"Truyền thống" cổ phiếu giảm sau khi lên sàn trước khi hồi trở lại

Masan MEATLife đang xin ý kiến cổ đông về việc Công ty TNHH Tầm nhìn Masan (thuộc Tập đoàn Masan) được mua tối đa 17% tổng số cổ phần có quyền biểu quyết của Masan MEATLife từ các cổ đông hiện hữu mà không phải thực hiện thủ tục chào mua công khai. Đồng thời, Masan MEATLife trình các cổ đông phê duyệt kế hoạch chào bán 9,99% cổ phần theo hình thức riêng lẻ. Giá phát hành sẽ không thấp hơn 90.000 đồng / cổ phiếu. Các giao dịch trên tạo sự linh hoạt cho Masan MEATLife khi huy động vốn từ đối tác chiến lược, đồng thời vẫn đảm bảo Tập đoàn Masan tiếp tục nắm giữ tỷ lệ sở hữu đa số tuyệt đối tại Masan MEATLife.

Trước đó, Công ty Cổ phần Tập đoàn Masan, công ty mẹ của MML, đã bán 1,8 triệu cổ phiếu MML cho các nhà đầu tư cá nhân, thu về 135 tỷ đồng. Sau giao dịch này, Tập đoàn Masan vẫn nắm giữ gần 80% tổng số cổ phiếu MML.

Các công ty chứng khoán tham gia vào đợt phân phối này gồm có Công ty Cổ phần Chứng khoán Bản Việt, Công ty Cổ phần Chứng khoán TP. Hồ Chí Minh và Công ty Cổ phần Chứng khoán MB. Giao dịch này là bước đi tiếp theo để đưa cổ phiếu MML giao dịch trên thị trường UPCoM. MML chuẩn bị nộp hồ sơ và dự kiến cổ phiếu MML sẽ được hoàn tất đăng ký giao dịch trên UPCoM vào cuối năm nay.

Ông Yew Kean Lai - thành viên HĐQT Masan MEATLife đã hoàn tất bán toàn bộ gần 17,8 triệu cổ phiếu Masan MEATLife theo phương thức thỏa thuận cho nhà đầu tư tổ chức. Ông Yew Kean Lai cũng sẽ từ nhiệm thành viên HĐQT của Masan MEATLife.

Với việc chào bán riêng lẻ ở mức 90.000 đồng/cp, có lẽ giá ngày đầu giao dịch của MML sẽ không dưới 90.000 đồng/cp.

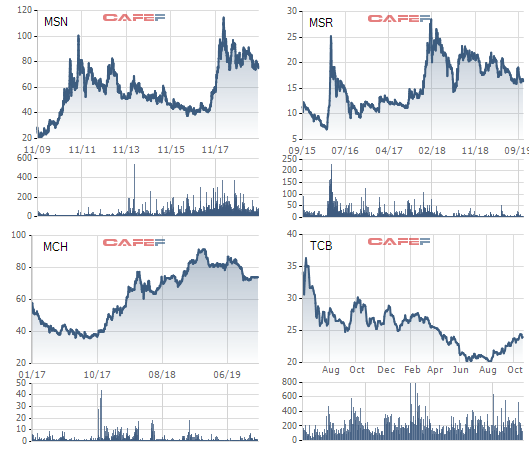

Tuy nhiên lịch sử cho thấy hầu hết các công ty con của Masan khi lên sàn đều sẽ có một giai đoạn rớt giá mạnh. Cổ phiếu MCH của CTCP Hàng tiêu dùng Masan lên sàn giá 60.000 đồng/cp vào tháng 1/2017 thì tháng 10/2017 xuống dưới 40.000 đồng/cp. Tuy nhiên Masan Consumer là công ty tăng trưởng tốt nhất của MSN ở thời điểm hiện tại nên cổ phiếu này hiện nay đang giao dịch ở mức giá 74.000 đồng/cp, tăng gần gấp đôi sau 2 năm.

Cổ phiếu MSR của CTCP Tài nguyên Masan lên sàn giao dịch ngày đầu tiên giá khoảng 13.000 đồng/cp có thời điểm giảm xuống gần 7.000 đồng/cp. Cổ phiếu này biến động giá rất mạnh, tăng dựng đứng sau đó lại lao dốc không phanh. Do phụ thuộc vào biến động giá vonfram, hiện MSR đang giao dịch ở mức 16.400 đồng/cp.

Biến động giá các cổ phiếu liên quan đến Masan từ khi lên sàn

Việc đưa MML giao dịch sớm hơn kế hoạch cho thấy tham vọng muốn đẩy nhanh việc đưa MML lên Hose giai đoạn 2022-2023 để có thể huy động vốn mới cho thị trường thịt tỷ USD.