Có một cách khác để hiểu thâm hụt thương mại của Mỹ: Mỹ có thể liên tục nhập siêu, tiêu thụ nhiều hơn tự mình sản xuất vì phần còn lại đang phải chi trả cho Mỹ tiền công của một “dịch vụ” mà họ cung cấp cho thế giới.

Tôi có lý do đặt từ "dịch vụ" trong ngoặc kép. Thông thường, việc xuất khẩu các loại hình dịch vụ mà chúng ta biết đến – du lịch, tư vấn, tài chính, kế toán – đều được tính vào con số xuất khẩu được dùng để tính thâm hụt thương mại, do đó không thể là câu trả lời cho câu hỏi về thâm hụt thương mại của nước Mỹ.

Loại hình "dịch vụ" của Mỹ mà tôi đang muốn nói tới là một dạng dịch vụ tài chính – bảo hiểm, không phải là hợp đồng rõ ràng mua từ các công ty tài chính – bảo hiểm của Mỹ mà chúng ta biết. Đó là một dịch vụ được cung cấp ngầm thông qua danh mục đầu tư quốc tế của các quốc gia.

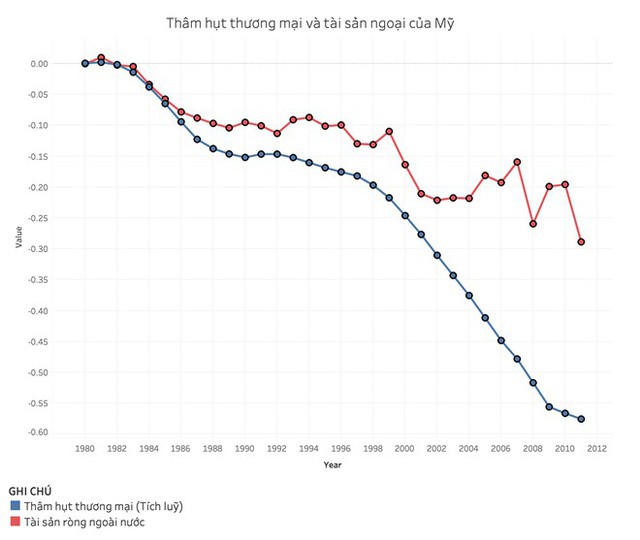

Trước khi đưa ra giải thích cụ thể, tôi sẽ đưa ra một bằng chứng ủng hộ lập luận này. Kể từ năm 1980 đến năm 2011, khi cộng dồn tất cả thâm hụt thương mại qua các năm lại (phần người Mỹ tiêu thụ vượt thu nhập), người Mỹ đã "tiêu hoang" tầm 60% GDP của mình, vào khoảng 9 nghìn tỉ USD. Nếu đây thực sự là "tiêu hoang" mà không có thu nhập, phần tài sản quốc gia của Mỹ (Net foreign asset) cũng đã phải thâm hụt ngần này tiền. (Đường màu xanh trong đồ thị dưới).

Trên thực tế, tài sản của Mỹ tuy cũng giảm, nhưng giảm nhẹ hơn rất nhiều, vào khoảng 25% GDP, hay tầm 3,75 nghìn tỉ USD. Điều đó cho thấy nước Mỹ có 9 - 3,75 = 5,25 nghìn tỉ USD thu nhập trong 30 năm ấy mà đã không được ghi vào thu nhập trong tài khoản vãng lai (current account).

Dữ liệu: Lane và Milesi-Ferretti. Tính toán và đồ thị: tác giả.

Một điều không thể chối cãi là hệ thống tài chính của Mỹ tốt hơn nhiều so với phần còn lại của thế giới. Điều này thể hiện qua khả năng huy động vốn của các tổ chức tài chính Mỹ cho các dự án đầu tư lớn – tốt hơn so với phần còn lại của thế giới. Vì lý do đó, ở các nước đang phát triển, nguồn cung vốn ít hơn, khiến lãi suất nội địa rất cao.

Thử tưởng tượng 2 nước: Mỹ và Trung Quốc. Mỹ có một nền tài chính phát triển hơn, thu hút được nhiều vốn đầu tư hơn, và với nguồn cung vốn dồi dào, lãi suất nội địa của Mỹ thấp hơn so với Trung Quốc. Khi hai nước này mở cửa hệ thống tài chính và đón nhận vốn ngoại, sẽ có một luồng vốn chảy từ nước có lãi suất nội địa thấp hơn (Mỹ) sang nước có lãi suất nội địa cao hơn (Trung Quốc), do nguồn vốn đầu tư dồi dào của Mỹ sẽ muốn tìm kiếm các khoản đầu tư trả lãi cao hơn ở Trung Quốc.

Trên thực tế, sẽ có nhiều loại chứng khoán với các loại rủi ro khác nhau. Sẽ có những loại đầu tư rất an toàn (trái phiếu ngắn hạn của chính phủ Mỹ), và cũng có các loại đầu tư rất rủi ro (ví dụ: một công ty cỡ vừa ở Trung Quốc). Trong trường hợp này, khi hai nước mở cửa và hội nhập tài chính, những nhà đầu tư Trung Quốc, với hệ thống tài chính kém phát triển hơn, sẽ muốn đổ tiền vào các đầu tư an toàn ở Mỹ. Trong khi đó, hệ thống tài chính Mỹ, với khả năng đương đầu rủi ro có khả năng sẽ muốn vươn ra đầu tư vào các công ty rủi ro hơn và cho lãi suất cao của Trung Quốc.

Minh họa: 7pm

Đó là dịch vụ tài chính, còn Mỹ cung cấp "bảo hiểm" cho Trung Quốc và các nước khác như thế nào? Ở đây không phải là dịch vụ bảo hiểm cung cấp bởi các công ty của Mỹ, mà đang nói về một khía cạnh "bảo hiểm ngầm" hơn: sự an toàn của đồng USD.

Dịch vụ "bảo hiểm" này diễn ra dưới dạng một hợp đồng ẩn như sau. Như đã nói ở trên, sau khi hội nhập kinh tế, Mỹ sẽ có nhiều đầu tư rủi ro dưới dạng FDI hoặc đầu tư danh mục (portfolio flows – ví dụ như mua nợ hoặc cổ phiếu của các công ty). Các khoản đầu tư này thường được tính bằng tiền bản địa. Ngược lại, các nước khác giữ phần lớn đầu tư vào Mỹ dưới dạng tài sản an toàn.

Trong thời kỳ bình thường, tăng trưởng tốt, Mỹ đầu tư rủi ro hơn sẽ được lãi cao hơn. Phần lãi này sẽ nằm dưới dạng lãi vốn (việc tăng giá cổ phiếu hoặc chứng khoán nợ của các công ty). Ngược lại, các nước khác đầu tư vào Mỹ an toàn hơn nên được lợi nhuận thấp hơn. Điều này giống như các nước khác đang "trả tiền" cho Mỹ để Mỹ chịu xử lý các khoản đầu tư rủi ro hơn của nước mình. Phần "trả tiền" này không nằm trong thống kê thương mại, nhưng người Mỹ hoàn toàn có thể dùng phần tài sản này để mua hàng hóa của thế giới.

Để kết thúc phần so sánh Mỹ như một công ty bảo hiểm: Trong các cuộc khủng hoảng toàn cầu, đồng USD thường tăng giá trị rất nhanh. Điều này rất lợi cho các nước khác, vốn dĩ đầu tư nhiều vào đồng đô Mỹ. Ngược lại, các công ty nước ngoài tụt giảm giá trị (do đầu tư bằng đồng tiền địa phương), khiến Mỹ bị nghèo đi.

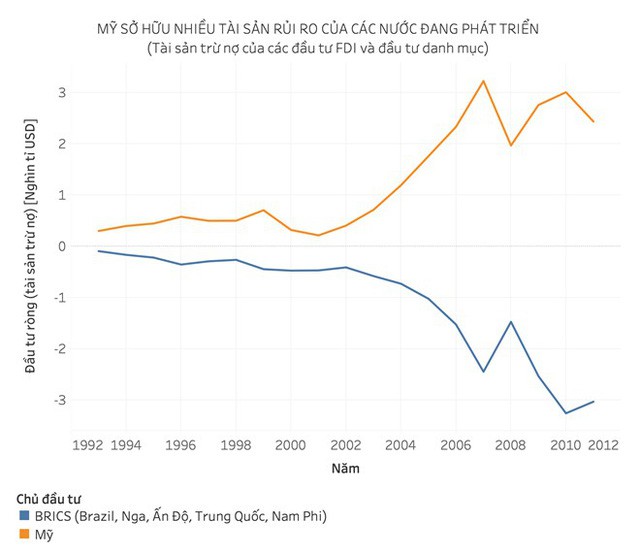

Dữ liệu thực tế cung cấp bằng chứng ủng hộ cho lập luận nên trên. Dữ liệu từ Cục Phân Tích Kinh Tế Mỹ (BEA) cho thấy khoảng 60% tài sản của Mỹ sở hữu bởi nước ngoài là dưới dạng trái phiếu Mỹ – rất an toàn và lãi suất cực thấp, trong khi Mỹ lại sở hữu rất nhiều tài sản nước ngoài như FDI hoặc đầu tư danh mục (portfolio investment), trả lợi tức đầu tư trung bình cao hơn nhiều. Tính đến 2011, mức đầu tư ròng (tài sản trừ đi nợ) vào các hình thức rủi ro như FDI hay đầu tư danh mục của Mỹ vào khoảng hơn 2 nghìn tỉ USD, và ngược lại cho các nước đang phát triển.

Mỹ giữ nhiều tài sản rủi ro của các nước đang phát triển (như BRICS). Dữ liệu: Lane và Milesi-Ferretti. Tính toán và đồ thị: tác giả.

Độ chênh lệch về lợi tức đầu tư là bao nhiêu? Nghiên cứu bởi hai nhà kinh tế Helene Rey (ĐH Kinh tế London) và Pierre-Olivier Gourinchas (ĐH Berkeley) cho thấy mức chênh lệch lợi tức (excess return) của Mỹ so với các nước đang phát triển là vào khoảng 2.5 đến 3%, với dữ liệu từ năm 1950 cho đến nay. Tất nhiên một phần lớn của mức chênh lệch này là biến động tỉ giá. Tuy nhiên, khi so sánh giữa thời kỳ Bretton Woods (trước năm 1971), khi tỉ giá của hầu hết các nước là cố định so với đồng USD, và thời kỳ hậu Bretton Woods, thì con số 2.5% chênh lệch lợi tức này là không thay đổi.

Thử tính nhẩm: Mỹ nợ nước ngoài vào khoảng 33 nghìn tỉ USD, trong khi sở hữu khoảng 25 nghìn tỉ USD tài sản của nước ngoài (số liệu từ BEA). Thử áp dụng mức lợi tức 2% cho nợ Mỹ phải trả và lợi nhuận 4% cho tài sản Mỹ sở hữu ở nước ngoài, mỗi năm Mỹ kiếm được:

25.000*4%-33.000*2%=340 tỉ USD

chỉ từ việc đầu tư rủi ro ở nước ngoài.

Thế Mỹ có thực sự "trả tiền bảo hiểm" cho các nước trong giai đoạn khó khăn không? Rey và Gourinchas cho thấy với sự tăng giá của đồng USD trong khủng hoảng năm 2008, Mỹ mất đi một lượng tài sản tương ứng 19% GDP chỉ trong 2 năm.

Người Mỹ không "tiêu hoang", họ có thu nhập "ngầm" mà nhiều người khác không biết.

Kết lại, chúng ta có thể thấy "thâm hụt thương mại" không phải là người Mỹ xài đồng tiền họ không có, mà là người Mỹ đang tiêu xài từ một khoản thu nhập khác mà người ta chỉ thường bỏ qua.

Với lời giải thích này, chúng ta đã có thể giải thích được "một nửa" của thâm hụt thương mại của Mỹ. Tuy nhiên, thực sự tài sản ngoại của Mỹ đã giảm xuống đáng kể trong 30 năm (khoảng 25% GDP). Điều gì có thể giải thích sự sụt giảm tài sản này?

Xin các bạn đón đọc kỳ cuối: Nửa sự thật còn lại của "ảo giác" thâm hụt thương mại nước Mỹ

Theo Bài: Châu Thanh Vũ, NCS Tiến sĩ Đại học Harvard Thiết kế: Hương Xuân

Trí thức trẻ