Trong thời hiện đại, bên cạnh vị ngọt từ những câu chuyện thành công đáng khâm phục thì có một số trường hợp khác lại tạo ra vị đắng khó quên.

(*) Công ty Alibaba được đề cập trong bài viết là Alibaba của Nguyễn Thái Luyện chứ không phải của tỷ phú Jack Ma.

Nguyễn Thái Luyện, Chủ tịch HĐQT CTCP Địa ốc Alibaba. Nguồn: Zing

Cơn điên nhất thời hay xu hướng của xã hội hiện đại?

Kinh doanh đa cấp (Multi-Level Marketing) hay Kinh doanh theo mạng lưới (Network Marketing) là một hình thức kinh doanh mới trong xã hội Việt Nam. Theo Nghị định 40/2018/NĐ-CP thì "Kinh doanh theo phương thức đa cấp là hoạt động kinh doanh sử dụng mạng lưới người tham gia gồm nhiều cấp, nhiều nhánh, trong đó, người tham gia được hưởng hoa hồng, tiền thưởng và lợi ích kinh tế khác từ kết quả kinh doanh của mình và của những người khác trong mạng lưới".

MyAladdinz, Alibaba, iFan, Gold Time… kinh doanh những sản phẩm khác nhau nhưng có điểm chung là thu hút được một lượng khách hàng, nhà đầu tư khổng lồ đi theo. Trong bài viết này người viết sẽ không đề cập đến khía cạnh pháp lý (đây là việc của các cơ quan chức năng) mà chủ yếu đi sâu vào khía cạnh tâm lý. Những cơ chế nào nào, cách thức nào đã làm nên sức hút của các sản phẩm, ứng dụng này?

Nguồn: KindPNG

Họ đã biến nạn nhân thành hung thủ như thế nào?

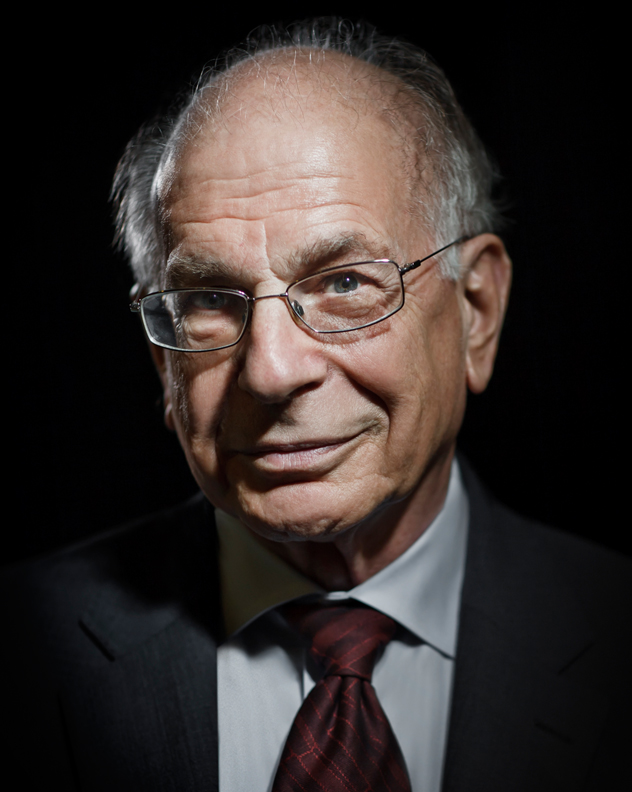

Lý thuyết kỳ vọng giúp ta thấu hiểu cơ chế. Giáo sư Daniel Kahneman là người Do Thái. Ông tốt nghiệp tâm lý học ở Đại học Jerusalem và sang Mỹ học lấy bằng tiến sĩ tâm lý ở Đại học California. Hiện nay, ông là giáo sư tâm lý học thuộc Đại học Princeton. Năm 2002, ông được trao giải thưởng Nobel về kinh tế nhờ Lý thuyết kỳ vọng (Prospect Theory). Ông được xem là một trong những nhà tâm lý học vĩ đại nhất trên thế giới.

Các nhà kinh tế học cho rằng con người về bản chất là duy lý (rational) trong việc đưa ra các quyết định kinh tế. Nói cách khác, theo kinh tế học cổ điển thì khi buộc phải đưa ra lựa chọn thì con người có xu hướng lựa chọn phương án giúp họ tối đa hóa lợi ích. Lý thuyết kỳ vọng đưa ra góc nhìn phản biện rằng con người rất dễ có khuynh hướng thiên kiến nhận thức (cognitive bias) và thường không đưa ra lựa chọn hợp lý. Nói cách khác, Giáo sư Daniel Kahneman không tin rằng con người luôn luôn “duy lý” khi lựa chọn. Ông cho rằng tâm lý và cảm xúc mới thực sự giữ vai trò chi phối cơ chế đưa ra quyết định. Vì vậy, trong nhiều trường hợp quyết định của nhà đầu tư không phải lúc nào cũng là phương án tối ưu về mặt kinh tế.

Trên nền tảng nghiên cứu sâu sắc về lý thuyết và thực tiễn tâm lý học, ông có được kết quả là trước viễn cảnh đạt được một lợi ích nào đó, con người có khuynh hướng sợ rủi ro nhưng sẽ rất liều lĩnh khi phải đối mặt với thua lỗ lớn. Khuynh hướng chấp nhận rủi ro càng lớn khi xác suất mất mát càng cao. Đây chính là nền tảng lý thuyết cơ sở để chúng ta lý giải "sức hút" của MyAladdinz, Alibaba, Gold Time, iFan...

Giáo sư Daniel Kahneman. Nguồn: Thinking Heads

Nạn nhân “tự chuyển hóa” thành hung thủ. Điểm cao tay của những người nghĩ ra các mô hình kiểu này là thúc đẩy các thành viên trong hệ thống “tự diễn biến”, “tự chuyển hóa” một cách rất khéo léo. Sau khi lừa gạt được những “con mồi” đầu tiên, các nhân vật đứng đầu hệ thống sẽ tung ra những “giải pháp” để nạn nhân có thể ấy lại tiền. Lối thoát thường là kêu gọi thêm thành viên tham gia vào hệ thống. Những lập luận kiểu như “Nếu cô chú kiện ra tòa thì cũng không lấy lại được tiền đâu vì bọn cháu xài hết rồi. Gọi thêm người tham gia thì bọn cháu mới có tiền trả nợ” nghe thì cực kỳ vô lý trong điều kiện bình thường nhưng lại phát huy hiệu quả kinh khủng trong trường hợp này. Đứng trước rủi ro mất sạch số tiền dành dụm bao năm, các cô chú lớn tuổi hầu hết đều quyết định “làm liều”. Rõ ràng, lý thuyết của Giáo sư Daniel Kahneman đã lý giải xuất sắc những trường hợp này.

Khi đã có quá nhiều người liên quan, hệ thống sẽ tự thúc đẩy chính nó dựa trên nền tảng là lợi ích cá nhân của những người tham gia. Những F0 F1 nằm trên đỉnh kim tự tháp thì "kiếm tiền lớn" và sống xa hoa. Những Fn còn lại thì buộc phải tiếp tục cày cuốc, thu nhận thêm thành viên nhằm "lấy lại những gì đã mất". Hệ thống sẽ tự vận động nhịp nhàng một cách tuyệt vời dù không có người lãnh đạo thực sự. Người viết nghĩ đây chính là điểm khó khăn nhất cho các cơ quan chức năng khi muốn tìm hiểu về những thực thể kiểu này. "Đối tượng tình nghi" ở địa phương có khi chỉ là một bác gái lớn tuổi đang cố gỡ gạc lại số tiền tiết kiệm "vì nhẹ dạ, cả tin mà trót đưa cho chúng nó hết rồi".

Lê Hoàn, Giám đốc Apota Education, Công ty điều hành ứng dụng MyAladdinz. Nguồn: Facebook

Các Fn vừa đáng thương nhưng cũng vừa đáng trách. Đáng thương là họ đã bị lừa gạt mất hết số tiền tiết kiệm nhiều năm hoặc thậm chí phải vay mượn người thân mới có. Đáng trách ở chỗ là họ cũng góp phần đẩy những người dân lương thiện khác vào cái bẫy khổng lồ.

Tâm lý bầy đàn là thứ nguy hiểm

Lộng giả thành chân, trăng nơi đáy giếng. Tiến sĩ Paul Joseph Goebbels, Bộ trưởng Bộ Tuyên truyền của Phát xít Đức đã từng hùng hồn tuyên bố về “bí quyết thành công” của mình: ”Nếu một lời dối trá nếu được lặp đi lặp lại đủ nhiều thì nó sẽ trở thành sự thật". Người đứng đầu của MyAladdinz, Alibaba, Gold Time… có lẽ đều thuộc nằm lòng nguyên tắc này.

Tiến sĩ Paul Joseph Goebbels, Bộ trưởng Bộ Tuyên truyền của Phát xít Đức. Nguồn: Wikipedia

Nếu bạn nghe cô Hai bán cơm sườn đầu hẻm bảo “Dự án X của Công ty Y rất hấp dẫn” thì nhiều khả năng bạn sẽ phớt lờ. Tuy nhiên, khi đi uống café lại nghe chú Ba đang làm ở ngân hàng K nói rằng “Dự án X cũng được” thì bạn có thể sẽ bắt đầu chú ý. Đến khi ông Tư (có con trai công tác ở UBND Huyện Z) tuyên bố chắc nịch là “Dự án X rất ngon” thì có khi bạn cũng mạnh dạn “xuống tiền” luôn không chừng.

Tâm lý bầy đàn cũng góp phần tạo nên bi kịch. Giải Nobel Kinh tế năm 2013 đã xảy ra một tình huống cực kỳ oái oăm khi hai học giả vốn "không đội trời chung" đã cùng giành được giải Nobel Kinh tế vì những lý thuyết ... hoàn toàn trái ngược nhau: Giáo sư Eugene Fama, cha đẻ của lý thuyết Thị trường hiệu quả (EMH - Efficient Market Hypothesis) và Giáo sư Robert Shiller, một trong những người đi đầu trong lĩnh vực nghiên cứu Tài chính hành vi (Behavioural Finance) đối thủ trực tiếp của trường phái EMH.

Nếu Fama cho rằng các nhà đầu tư trên thị trường đều suy luận, hành động logic thì Shiller lại lý giải một người đầu tư chứng khoán, bất động sản… là do “gã hàng xóm kiếm được nhiều tiền quá” và bị tác động nhiều bởi tâm lý bầy đàn (herding bias).

Giáo sư Eugene Fama, Giáo sư Lars Hansen và Giáo sư Robert Shiller tại Lễ trao giải Nobel năm 2013. Nguồn: The National

Tâm lý bầy đàn sẽ gây thua lỗ cho nhà đầu tư bằng cách khiến họ tin vào những tin đồn trên thị trường; những câu chuyện đầu tư hấp dẫn được viết ra bởi những “tay to” hoặc chỉ đơn giản là đầu tư những cổ phiếu, sản phẩm, dự án… được quá nhiều người chú ý hay nhắc đến.

Suy luận logic là điều rất cần thiết nhưng một vấn đề cũng quan trọng không kém là những người xung quanh bạn có đang suy luận logic hay không? Nếu một người tỉnh táo đang đứng trong bệnh viện tâm thần thì có khi người đó lại bị gọi là thằng điên. Trong trường hợp đó, bạn nên tham khảo lời khuyên của Albert Einstein: “Không thể chống lại những thằng ngu vì chúng quá đông”.

Chẳng ai muốn làm giàu chậm cả

Mong muốn kiếm tiền là chính đáng vì nó là động lực thúc đẩy kinh tế phát triển. Tuy nhiên, việc làm giàu nhanh với tỷ suất sinh lời đòi hỏi lên đến 50%/năm, 100%/năm hoặc thậm chí hơn 1,000%/năm cho số đông là vô cùng phi thực tế. Có vẻ như trong thời đại ngày nay, kiên nhẫn là thứ vô cùng xa xỉ. Người viết xin được kết thúc bài viết bằng một đoạn đối thoại kinh điển giữa hai tỷ phú nổi tiếng của nước Mỹ.

Trong một cuộc gặp, tỷ phú Jeff Bezos đã hỏi Warren Buffett rằng: “Chiến lược đầu tư và làm giàu của ông rất đơn giản. Vậy tại sao không có nhiều người bắt chước ông?”

Tỷ phú Warren Buffett đã trả lời Jeff Bezos bằng một câu nói vô cùng sâu sắc: “Bởi vì trên đời này chẳng có ai muốn làm giàu chậm cả”.

Theo FILI

http://fili.vn/2020/09/vi-sao-myaladdinz-va-alibaba-thu-hut-duoc-cong-chung-3355-790106.htm