Lần này, khi mà ngày càng xuất hiện nhiều tiếng nói lo ngại suy thoái sắp ập đến, Buffett lại khá im hơi lặng tiếng. Tuy nhiên, điều đó không có nghĩa là quan điểm của ông trở nên mờ đục hơn hay không nên chú ý đến quan điểm của ông nữa.

"Lần này sẽ khác". Nhà đầu tư thường xuyên nói như vậy khi thị trường biến động mạnh theo chu kỳ vài năm một lần. Gần đây, câu cảm thán này thường xuyên được nhắc đến. Lãi suất đang ở mức thấp nhất từ trước đến nay. Chứng khoán Mỹ liên tiếp lập kỷ lục. Các cổ phiếu FAANG (Facebook, Apple, Amazon, Netflix và Google) sẽ thống trị thị trường mãi mãi. Đầu tư giá trị đã "chết".

Trong những làn sóng trước đây, nhà đầu tư huyền thoại Warren Buffett thường đưa ra những lời khuyên cũng như nêu lên những quan điểm thường đi ngược với đám đông. Ví dụ, khi bong bóng dot-com bùng nổ cuối những năm 1990, từ lâu ông đã cảnh báo nhà đầu tư không nên theo đuổi các cổ phiếu internet. Và trong suốt khủng hoảng tài chính 2008, ông lại đưa ra lời khuyên đừng từ bỏ cổ phiếu Mỹ.

Lần này, khi mà ngày càng xuất hiện nhiều tiếng nói lo ngại suy thoái sắp ập đến, Buffett lại khá im hơi lặng tiếng. Tuy nhiên, điều đó không có nghĩa là quan điểm của ông trở nên mờ đục hơn hay không nên chú ý đến quan điểm của ông nữa.

Trước tiên hãy nói về chỉ số được Buffett ưa chuộng: tỷ lệ giá trị vốn hóa của thị trường chứng khoán so với GDP. Nói theo cách đơn giản thì tỷ lệ này càng thấp thì thị trường sẽ có cơ hội đi lên, còn tỷ lệ càng cao thì khả năng thị trường đi xuống càng tăng lên.

Chỉ số này đã dự báo khá chính xác 2 cuộc khủng hoảng gần nhất. Năm 2000, khi bong bóng dot-com lên đến đỉnh điểm, tỷ lệ giá trị vốn hóa của TTCK trên GDP tăng vọt lên 146%, cao kỷ lục và cao hơn đáng kể so với mức trung bình 89% trong giai đoạn 1975 – 2000, theo số liệu thống kê của World Bank. Năm 2007 chỉ số này cũng là 137%.

Thế còn ở thời điểm hiện tại thì sao? Theo số liệu mới nhất thì chỉ số này đã lập kỷ lục mới, ở mức 154% vào năm 2017. Với TTCK Mỹ đã tăng gần 7% kể từ cuối 2017 đến nay, chắc chắn con số đã tăng lên.

Nhìn vào lượng tiền mặt cao kỷ lục 122 tỷ USD mà Berkshire Hathaway đang nắm giữ, có lẽ Buffett không dự đoán rằng thị trường có thể tăng điểm mãi mãi. Hiện danh mục các cổ phiếu niêm yết mà Berkshire đang nắm giữ có giá trị 208 tỷ USD. Kể từ năm 1987 đến nay, tỷ trọng phân bổ tiền mặt của Berkshire chỉ cao đến vậy trong những năm trước khủng hoảng tài chính.

Tỷ trọng tiền mặt trong danh mục đầu tư của Berkshire.

Bất chấp chiến lược đầu tư giá trị tỏ ra không hiệu quả trong thập kỷ vừa qua, một số cổ phiếu được Buffett ưa chuộng trong thời gian gần đây cho thấy niềm tin của ông vào chiến lược này không hề suy suyển.

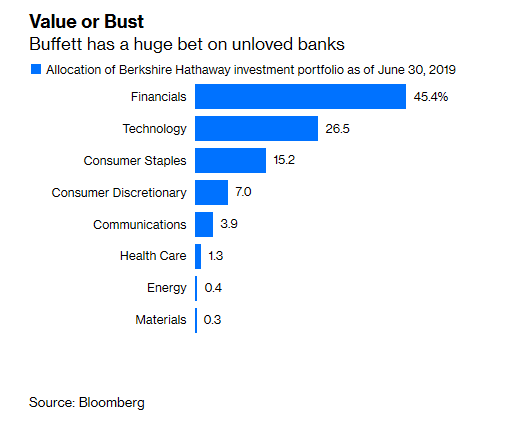

Gần 45% danh mục cổ phiếu mà Berkshire nắm giữ được phân bổ cho lĩnh vực tài chính, và 8 trong số 12 cổ phiếu hàng đầu đều là cổ phiếu tài chính. Ngành này đã bị ảnh hưởng tiêu cực bởi luật lệ hà khắc hơn và lãi suất thấp. Mặc dù lợi nhuận của ngành tài chính đã hồi phục chút ít trong thời gian gần đây, nhiều nhà đầu tư lo sợ tình trạng lãi suất thấp kéo dài quá lâu sẽ khiến tình hình trở nên tồi tệ.

Tuy nhiên kết quả là các cổ phiếu tài chính trở nên rẻ nhất. Và đây vẫn là ngành hiện diện nhiều nhất trong các chỉ số đầu tư giá trị, chiếm 21% tỷ trọng trong S&P 500 Value Index và 23% trong Russell 1000 Value Index. Còn trong danh mục của Buffett, tỷ lệ cao gấp đôi.

Tỷ trọng các ngành trong danh mục đầu tư của Berkshire.

Đầu tư vào lĩnh vực công nghệ là điểm mới trong chiến lược đầu tư của Buffett. Nhưng xét theo nhiều khía cạnh thì đây cũng là lựa chọn đầu tư giá trị. Cổ phiếu Apple chiếm gần 90% giá trị các cổ phiếu công nghệ mà Berkshire rót tiền vào (lĩnh vực công nghệ chiếm tỷ trọng 27%).

Khi Buffett bắt đầu mua cổ phiếu Apple đầu năm 2016, nó hoàn toàn phù hợp với các tiêu chí của 1 cổ phiếu đầu tư giá trị: tỷ lệ P/E chỉ là 10,6 lần, trung bình chỉ số giá/dòng tiền mặt trong suốt quý I năm đó là 7,5 lần, thấp hơn nhiều so với tỷ lệ P/E và P/CF của chỉ số S&P 500 (lần lượt là 19,5 và 10,9 lần). Hiện tại cổ phiếu Apple đã tăng giá nhưng vẫn là cái tên lớn nhất trong chỉ số S&P 500 Value Index với tỷ trọng 8,3%.

Buffett từng nói rằng ông hối tiếc vì đã bỏ lỡ Amazon và Alphabet (công ty mẹ của Google) khi không đầu tư sớm hơn. Tuy nhiên đừng nhầm lẫn. Dù nói vậy nhưng ông không ồ ạt mua các cổ phiếu này dù đang dư thừa tiền mặt. Amazon đang có chỉ số P/E lên tới 73 lần, còn của Alphabet là 27 lần. Buffett hiện chỉ phân bổ 0,5% danh mục vào Amazon và đừng hi vọng ông mua thêm lượng lớn cổ phiếu Amazon hay Google ở mức giá hiện tại.

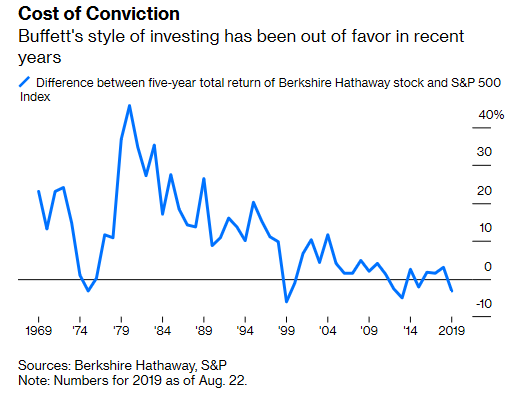

Buffett vẫn đang phải trả giá cho sự cứng rắn của mình. Lợi suất mà cổ phiếu Berkshire mang lại đang thấp hơn so với S&P 500 trong giai đoạn 2009 – 2018 (đã tính cả cổ tức). Nhưng đây cũng không phải là lần đầu tiên chuyện này diễn ra. Buffett cũng đi sau thị trường trong giai đoạn cơn sốt Nifty Fifty từ năm 1971 đến 1975 và còn bị thị trường bỏ xa hơn nữa trong giai đoạn 1995 – 1999.

Chênh lệch giữa lợi suất của cổ phiếu Berkshire và chỉ số S&P 500

Dẫu vậy, danh mục của Berkshire vẫn đem về thành tích đáng ao ước: lợi nhuận lớn với mức chi phí hợp lý. Berkshire có chỉ số lợi nhuận trên vốn bình quân gia quyền (WACC) ở mức 12%, trong khi của S&P 500 chỉ là 7,9%. Tỷ lệ P/E của danh mục là 16,5 lần, trong khi chỉ số S&P 500 là 21 lần.

Nói cách khác, không có dấu hiệu nào cho thấy Buffett đang đi chệch khỏi những quy tắc đầu tư mà ông vẫn duy trì bấy lâu nay. Điểm khác biệt duy nhất ở thời điểm hiện tại là ông không còn hào hứng chia sẻ rộng rãi như trước.

![Cơn địa chấn G-DRAGON 2025 WORLD TOUR [Übermensch] mở bán vé day 2 tại 8WONDER OCEAN CITY](/zoom/480x288/uploads/images/blog/quypucca/2025/10/10/con-dia-chan-g-dragon-2025-world-tour-ubermensch-mo-ban-ve-day-2-tai-8wonder-ocean-city-1760105421.jpg)

![G-DRAGON 2025 WORLD TOUR [Übermensch] biểu tượng toàn cầu chính thức trở lại với chuyến lưu diễn được mong chờ bậc nhất tại các thành phố lớn](/zoom/480x288/uploads/images/blog/kimdieu/2025/10/03/g-dragon-2025-world-tour-ubermensch-bieu-tuong-toan-cau-chinh-thuc-tro-lai-voi-chuyen-luu-dien-duoc-mong-cho-bac-nhat-tai-cac-thanh-pho-lon-lon-1759480757.jpeg)

![G-DRAGON 2025 WORLD TOUR [Übermensch] biểu tượng toàn cầu chính thức trở lại với chuyến lưu diễn được mong chờ bậc nhất tại các thành phố lớn](/zoom/960x576/uploads/images/blog/kimdieu/2025/10/03/g-dragon-2025-world-tour-ubermensch-bieu-tuong-toan-cau-chinh-thuc-tro-lai-voi-chuyen-luu-dien-duoc-mong-cho-bac-nhat-tai-cac-thanh-pho-lon-lon-1759480757.jpeg)