Tháng 9 của 10 năm về trước, ngân hàng đầu tư lớn thứ 4 của nước Mỹ, Lehman Brothers, đã nộp đơn phá sản và đây cũng là vụ phá sản lớn nhất trong lịch sử nước Mỹ lúc bấy giờ.

Những nhà đầu tư đã trải qua thời kỳ đen tối đó chắc chẳn phải rùng mình ớn lạnh khi nhớ lại về thời khắc đó. Sau cú sụp đổ này, một vài quỹ thị trường tiền tệ nổi tiếng bắt đầu “vỡ trận” – một điều chưa từng xảy ra trước đó. Các quỹ không có khả năng duy trì giá trị tài sản ròng (NAV) và bắt đầu bán chứng chỉ quỹ với giá ít hơn 1 USD/cp. Nhiều ngành công nghiệp “đứng như trời trồng” khi thanh khoản hoàn toàn cạn kiệt chỉ sau 1 đêm.

Chẳng có gì ngạc nhiên khi thị trường chứng khoán Mỹ đổ đèo sau sự kiện đó: Chỉ số Dow Jones rớt 25% trong vòng 30 ngày kế đó – bốc hơi 1/4 giá trị vốn hóa chỉ trong vòng 4 tuần.

Hãy dành một chút thời gian để nghĩ về điều đó. Nếu một cú đổ đèo với quy mô tương tự xảy ra ngay lúc này thì Dow Jones có thể rớt gần 6,500 điểm trong tháng 9 và xuống gần ngưỡng 19,500 điểm.

Bài học đầu tiên mà nhà đầu tư có thể rút ra từ cú sụp đổ của Lehman Brothers là: Một đợt sụt giảm với quy mô tương tự có thể xảy ra bất kỳ lúc nào. Đây là bài học khá quan trọng vì khả năng xảy ra một đợt sụt giảm nhanh, mạnh trong thời gian ngắn là một lẽ thường tình của thị trường chứng khoán. Đó cũng là hậu quả từ rủi ro thị trường.

Nếu không thể chấp nhận rủi ro nhiều như thế thì có lẽ bạn nên giảm bớt tỷ trọng cổ phiếu xuống mức rủi ro mà bạn có thể chấp nhận được. Và khi thị trường liên tục lập kỷ lục mới thì đây là cơ hội tốt để bạn giảm bớt tỷ trọng.

Bài học thứ hai có thể hữu ích đối với những ai nghĩ là họ có thể tránh được đợt giảm mạnh như thế.

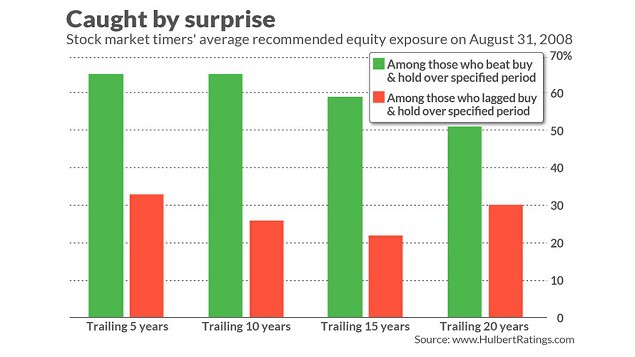

Xem xét tới những người định thời điểm thời điểm tốt nhất trước thời điểm tháng 9/2008. Nhìn chung, họ có tỷ trọng cổ phiếu cao hơn rất nhiều so với những người có kết quả định thời điểm thị trường kém nhất – bất chấp việc thị trường đang trên bờ vực sụt giảm.

Theo biểu đồ trên, những nhà đầu tư có thành tích tốt nhất trước ngày 31/8/2008 cũng là những người giữ danh mục cổ phiếu quá lớn. Ngược lại, những nhà đầu tư có thành tích kém hơn lại có tỷ trọng cổ phiếu trong danh mục khá thấp. Và rõ ràng, khi thị trường sụp đổ thì những người nắm tỷ trọng cổ phiếu lớn lại là những người có khả năng chịu thiệt nhiều hơn.

Nói cách khác, một nhà đầu tư có kết quả tốt trước tháng 9/2008 thì vẫn có thể mất cả đống tiền – thậm chí là mất còn nhiều hơn những nhà đầu tư với thành tích kém trong quá khứ. Điều này vẫn đúng khi xem xét kết quả đầu tư trong các khung thời gian khác nhau như 5 năm, 10 năm, 15 năm và 20 năm. Bài học rút ra ở đây là ngay cả nhà đầu tư xuất chúng cũng có ngày thảm bại khi sự kiện xấu xảy ra!

Cuộc sống thật bất công, đúng không?

Hai bài học này đều có ý nghĩa quan trọng vào bất kỳ thời điểm nào, nhất là khi thị trường hiện nay đang bước vào giai đoạn cuối của thị trường con bò. Đây là lúc nhà đầu tư tự nhiên tỏ ra tham lam cực độ và do đó đánh mất đi sự cẩn trọng cần có trên thị trường.

Tính tới ngày thứ Tư (29/08), chỉ số S&P 500 đã 4 phiên lập kỷ lục liên tiếp và vượt ngưỡng 29,000 điểm. Chỉ số Nasdaq Composite thì vượt mốc 8,000 điểm và cũng lập kỷ lục mới.

* Bài viết thể hiện quan điểm của bình luận viên Mark Hulbert trên MarketWatch Opinion

Vũ Hạo (Theo MarketWatch)

FILI