Trước sự thận trọng của “ngài thị trường” toàn bộ nhóm cổ phiếu ngân hàng thời gian qua đã có sự điều chỉnh đáng kể và trong đó có cả cổ phiếu HDB của Ngân hàng TMCP Phát triển TPHCM (HDBank). Tuy nhiên, với những động thái mới, các tín hiệu tích cực dường như đang trở lại.

Nếu nhà đầu tư đang tìm kiếm một cổ phiếu có hoạt động kinh doanh tăng trưởng trên 20%, triển vọng ngành còn đầy tích cực và giá đang giao dịch ở mức thấp nhất trong 52 tuần, thì cổ phiếu HDB phù hợp. Cùng nhìn lại bức tranh hoạt động kinh doanh của HDB trong thời gian qua và những lợi thế có được để tăng tốc trong tương lai.

Xử lý hệ quả sáp nhập và tăng tốc sau 1 năm niêm yết

Vấn đề nhà băng nào cũng gặp phải sau khi sáp nhập là ngoài tăng trưởng về tài sản, mạng lưới, ngân hàng phải chấp nhận sụt giảm lợi nhuận trong thời gian đầu để xử lý nợ xấu. Tuy nhiên, thời gian nhanh hay chậm là hướng đi và tùy thuộc vào “sức khỏe” của mỗi ngân hàng.

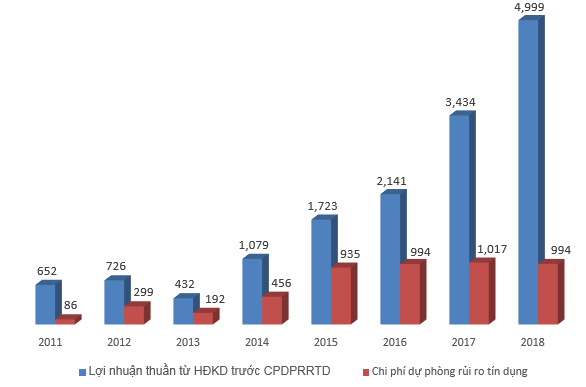

HDBank cũng không ngoại lệ khi Ngân hàng Đại Á (DaiABank) sáp nhập vào, rõ ràng vào thời điểm sáp nhập, chi phí dự phòng rủi ro năm 2013 của HDBank chiếm đến 44% lợi nhuận, kéo lãi trước thuế năm 2013 xuống chỉ còn 240 tỷ đồng, giảm 44% so với năm 2012. Sau đó là giai đoạn phát triển 5 năm 2011 – 2016, chi phí dự phòng rủi ro của HDBank vẫn chiếm trên 40% lợi nhuận. Và năm 2017 giảm xuống còn 29%, đến năm 2018, con số trích lập dự phòng được đưa về chỉ còn 19%.

|

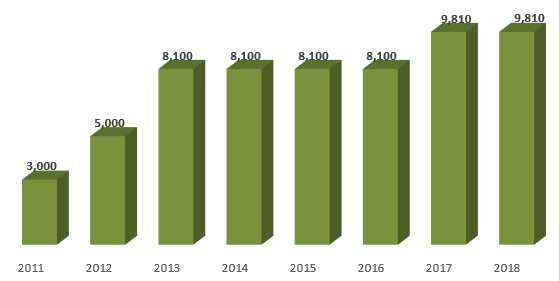

Chi phí dự phòng rủi ro tín dụng của HDBank giai đoạn 2011 – 2018 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

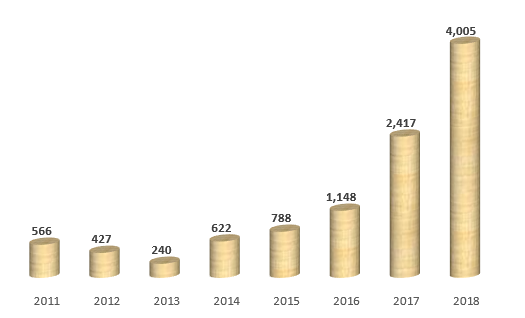

Sự chuyển mình mạnh mẽ của HDBank diễn ra sau đó, đỉnh điểm là năm 2017, lãi trước thuế gấp đôi năm 2016, ghi nhận 2,417 tỷ đồng. Và sau 1 năm niêm yết, con số này tăng trưởng 66%, đạt 4,005 tỷ đồng.

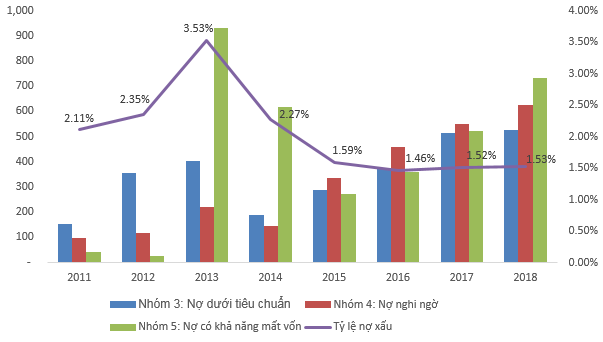

Nỗ lực lớn nhất của HDBank trong giai đoạn phát triển 5 năm được nhìn thấy qua kết quả xử lý nợ xấu. Tỷ lệ nợ xấu trên dư nợ cho vay tăng vọt lên 3.53% ngay khi vừa sáp nhập (năm 2013) và sau đó giảm dần xuống theo từng năm, đến năm 2018 được kiểm soát ở mức 1.53%. Tính đến 31/03/2019, tỷ lệ nợ xấu này đã được HDBank đưa về mức 1.45%.

Về cơ cấu nợ xấu, nợ có khả năng mất vốn (nhóm 5) chiếm ưu thế cũng giảm dần qua các năm, chuyển dần tỷ lệ sang nợ dưới tiêu chuẩn (nhóm 3) và nợ nghi ngờ (nhóm 4).

|

Cơ cấu nợ xấu/dư nợ cho vay của HDBank giai đoạn 2011-2018 (Đvt: Tỷ đồng, %)

Nguồn: VietstockFinance

|

|

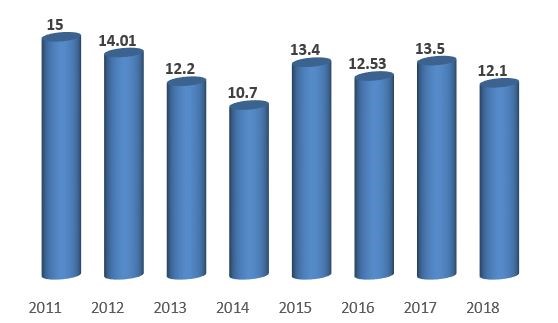

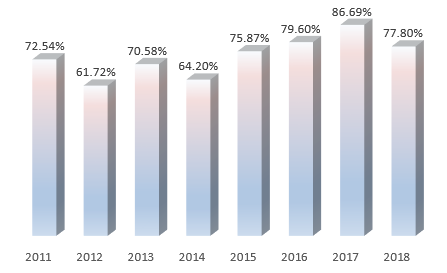

Tỷ lệ an toàn vốn tối thiểu (CAR) của HDBank giai đoạn 2011 – 2018 (Đvt: %)

Nguồn: VietstockFinance

|

Theo số liệu công bố từ Ngân hàng Nhà nước (NHNN), tỷ lệ an toàn vốn tối thiểu (hệ số CAR) của toàn hệ thống tính đến 31/12/2018 là 12.14%, tính riêng của NHTM Cổ phần là 11.24%. Trong khi đó, nếu áp dụng theo Thông tư 41/2016/TT-NHNN thì hệ số CAR hợp nhất của các ngân hàng tối thiểu 8%. Nhìn vào giai đoạn 2011 – 2018, tỷ lệ an toàn vốn của HDBank đều cao hơn 10%, như vậy HDBank vừa đáp ứng được tỷ lệ an toàn vốn theo Thông tư 41/2016/TT-NHNN, vừa cao hơn mức trung bình chung của hệ thống NHTM Cổ phần. Có thể thấy được phần nào HDBank vừa đáp ứng được nhu cầu vốn điều lệ, vừa đáp ứng được vốn yêu cầu cho rủi ro hoạt động, tín dụng và cả yêu cầu của rủi ro thị trường… theo chuẩn Basel II.

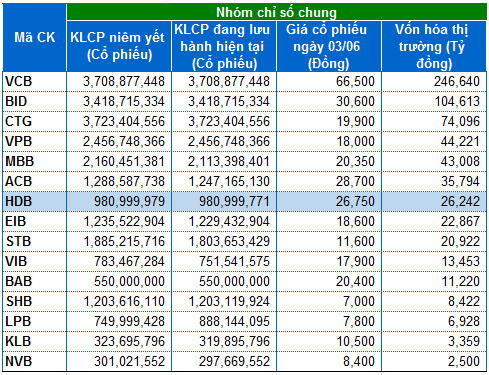

Không thể phủ nhận sự góp sức của DaiABank giúp HDBank tăng trưởng cả về tổng tài sản, mạng lưới, nguồn vốn. Sau 2 đợt tăng vốn vào năm 2017 thông qua việc phát hành cổ phiếu phổ thông để trả cổ tức và phát hành cổ phiếu thưởng, HDBank đã nâng vốn điều lệ của mình lên 9,810 tỷ đồng.

|

Vốn điều lệ của HDBank trong giai đoạn 2011 – 2018 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Tỷ lệ cấp tín dụng so với nguồn vốn huy động (LDR) của HDBank tính đến 31/12/2018 đạt 77.8%. Mức trần cho nhóm NHTM Cổ phần theo quy định tại Thông tư 36/2014/TT-NHNN là 80%, như vậy tỷ lệ LDR của HDBank vẫn năm trong giới hạn cho phép, giúp đảm bảo an toàn thanh khoản.

HDBank cũng là ngân hàng luôn duy trì mức cổ tức trên dưới 10% bất kể biến động của ngành ngân hàng. Tại ĐHĐCĐ 2019 mới đây, cổ đông cũng thống nhất mức chi trả cổ tức và cổ phiếu thưởng tỷ lệ 30%. Cổ đông sẽ được nhận cổ tức với tỷ lệ 10%, chi trả bằng cổ phiếu và cổ phiếu thưởng với tỷ lệ 20%

Hậu thuẫn từ hệ sinh thái mở rộng

Nói đến HDBank không chỉ dừng lại ở hoạt động cho vay của ngân hàng mẹ, mà còn phải kể đến sự hậu thuẫn rất lớn từ HD Saison và Vietjet.

Là một trong ba công ty tài chính tiêu dùng lớn nhất hiện nay, năm 2018, HD Saison đóng góp 22% lợi nhuận trước thuế của HDBank. Dẫn lời CEO HDBank Nguyễn Thị Phương Thảo tại ĐHĐCĐ HDBank 2019 vừa qua, kênh phân phối, điểm giao dịch của các công ty tài chính tiêu dùng trên 13,000 điểm trên cả nước. Với vai trò cổ đông sáng lập của Vietjetngay từ những ngày đầu, HDBank sẽ có thêm lượng khách hàng khổng lồ từ Vietjet, cung cấp dịch vụ chi hộ qua HDBank.

Và hiện tại, công tác cho việc sáp nhập của HDBank và PGBank đang được tích cực hoàn thiện, dự kiến cuối năm nay sẽ hoàn thành việc sáp nhập. Khi đó, thương vụ này sẽ mang đến những kế hoạch hợp tác phân phối bán lẻ xăng dầu với Petrolimex.

Là nhà băng tiên phong niêm yết trên sàn HOSE vào ngày 05/01/2018, HDBank thu hút nhiều nhà đầu tư nước ngoài như Deutsche Bank, Macquarie Bank, Credit Saison…

Theo chia sẻ của Tổng giám đốc HDBank Nguyễn Hữu Đặng tại buổi chào sàn năm trước, trong giai đoạn 5 năm 2017-2021, lãnh đạo Ngân hàng dự kiến tổng tài sản sẽ tăng 26-28% mỗi năm, qua đó nâng tổng tài sản lên 20 tỷ USD, ROE đạt 26% vào năm 2021. HDBank cũng đặt mục tiêu trở thành ngân hàng bán lẻ hàng đầu với tốc độ tăng trưởng từ bình quân 25% mỗi năm, tỷ lệ tăng trưởng lợi nhuận 37%/năm; phục vụ số lượng 15 triệu khách hàng vào năm 2021, gấp 3 lần hiện tại.

|

Khối lượng giao dịch vượt mức trung bình 20 phiên trong thời gian gần đây. Sự tăng trưởng của khối lượng cho thấy dòng tiền đang quay trở lại HDB. Các chỉ báo kỹ thuật đang cho tín hiệu tích cực với HBD. Hiện tại, giá HDB đã vượt lên trên đường middle của Bollinger Bands trong bối cảnh dải này đang co thắt mạnh. Điều này báo hiện khả năng giá có thể bứt phá nếu Bollinger Bands bung nén trong thời gian tới. |

Cát Lam

FILI